En 2024, les entreprises du CAC 40 ont versé plus de 67 milliards d’euros de dividendes à leurs actionnaires (+8,5% vs 2023). Pourtant, la plupart des investisseurs laissent filer des centaines d’euros d’économies fiscales car même si la Flat tax de 30% s’applique à tous les dividendes par défaut, vous avez la possibilité d’obtenir un abattement de 40% en optant pour le barème progressif. Concrètement, un investisseur dont la tranche marginale d’imposition est de 11% doit payer 3 000€ d’impôts lorsqu’il perçoit 10 000€ de dividendes, contre seulement 2 380€ avec l’abattement de 40%, soit un manque à gagner de 620€ juste par méconnaissance du dispositif.

Dans cet article, je vous propose de découvrir les conditions exactes pour bénéficier d’un abattement de 40% sur vos dividendes 🔥. Je vous partage aussi mon simulateur exclusif pour arbitrer entre PFU et barème progressif selon votre taux d’imposition et les erreurs à éviter lorsque vous remplissez votre déclaration d’impôts sur le revenu.

🔎 L’abattement de 40% sur les dividendes en bref

- L'administration fiscale applique automatiquement une réduction de 40% sur vos dividendes imposables lorsque vous optez pour le barème progressif. Si vous percevez 10 000€ de dividendes, seuls 6 000€ sont imposables au titre de l'IR (mais les 17,2% de prélèvements sociaux restent dus sur la totalité). Inscrit dans l'article 158-3-2° du CGI, cet abattement est un avantage fiscal accordé aux particuliers pour compenser le fait que les dividendes qu'ils reçoivent proviennent de bénéfices déjà imposés à l'impôt sur les sociétés (IS).

- Vous devez respecter trois conditions pour bénéficier de l'abattement de 40% sur vos dividendes : vous devez être une personne physique fiscalement domiciliée en France, percevoir des dividendes d'une société soumise à l'impôt sur les sociétés (française ou européenne avec convention fiscale), et cocher impérativement la case 2OP de votre déclaration d'impôt sur le revenu pour renoncer au PFU. À défaut, c'est la flat tax de 30% qui s'applique.

- Un amendement visant à supprimer cet abattement de 40% sur les dividendes a failli être adopté à l'Assemblée Nationale en octobre 2024. Heureusement, il a été rejeté à 54% par les députés. Le dispositif reste intact pour le moment mais la nouvelle Contribution Différentielle sur les Hauts Revenus (20% minimum au-delà de 250 000€) réduit son intérêt pour les gros patrimoines.

Exemple concret : vous possédez un portefeuille boursier de 200 000€ qui vous rapporte 10 000€ de dividendes par an (5% de rendement) et votre tranche marginale d’imposition est de 11%. Avec le PFU, vous payez 3 000€ d’impôts (30% du montant brut) tandis qu’avec le barème progressif et l’abattement de 40%, vous payez 2 380€ d’impôts, soit 660€ d’IR (10 000€ × 60% × 11%) + 1 720€ de prélèvements sociaux (10 000€ × 17,2%). Vous économisez 620€ en cochant une seule case !

💰 Simulateur fiscal : calculez votre économie d’impôt instantanément

Afin de vous aider à optimiser la fiscalité de vos dividendes, J’ai créé un simulateur qui compare instantanément le PFU et le barème progressif selon votre TMI (taux marginal d’imposition) et vos dividendes. Mon objectif : vous faire économiser des centaines d’euros en cochant (ou pas) la bonne case. Testez-le avec vos propres chiffres !

Exemple en faveur de l’imposition au barème : Vous avez perçu 5 000€ de dividendes et votre TMI est de 11%. Par défaut (PFU), votre impôt est de 1 500€. En revanche, il est de 1 190€ si vous optez pour le barème progressif avec l’abattement de 40%, soit une économie de 310€ en cochant la case 2OP.

Exemple en faveur de l’imposition au PFU : Vous avez perçu 10 000€ de dividendes et votre TMI est de 30%. Par défaut (PFU), votre impôt est de 3 000€. En revanche, il est de 3 520€ si vous optez pour le barème progressif avec l’abattement de 40%. Vous avez donc intérêt à garder la Flat tax et ne pas cocher la case 2OP.

• PFU : flat tax de 30%

• Barème : abattement 40%

• PS : 17,2% dans les 2 cas

• Option via case 2OP

✅ Les 6 conditions d’éligibilité à l’abattement (tableau récapitulatif)

- Critère n°1 : vos dividendes doivent provenir de sociétés soumises à l'impôt sur les sociétés. Bonne nouvelle : 100% du CAC 40 est éligible, sauf les foncières cotées (SIIC) comme Unibail ou Gecina qui échappent à l'IS. Concrètement, si vous détenez 10 000€ d'actions Gecina dans votre portefeuille, l'absence d'abattement vous coûtera 1 240€ de plus qu'avec des actions Total ou LVMH, un élément qui pourrait vous faire réfléchir dans votre allocation d'actifs.

- Critère n°2 : Vos dividendes doivent être votés dans les règles lors d'une assemblée générale ou sur décision du conseil d'administration lorsqu'il s'agit d'acomptes. Je vous rassure, toutes les sociétés cotées respectent ce critère. En clair, seules les distributions "pirates" sont exclues : en violation des statuts de la société, absence de vote en AG ou sans respecter les quorums requis...

- Critère n°3 : les dividendes qui proviennent d'actions étrangères sont éligibles grâce aux conventions fiscales. Vos positions sur des valeurs américaines, suisses, britanniques, européennes...bénéficient du même traitement que vos valeurs françaises. Un portefeuille international reste donc optimisable à près de 95% (Bermudes ou aux Îles Caïmans sont exclus).

- Critère n°4 : l'abattement de 40% est réservé à vos comptes-titres personnels en tant que résident fiscal français. Si vous tradez via une société ou si vous expatriez votre résidence fiscale à Dubaï, vous pouvez dire adieu à l'abattement. En pratique, gérer un portefeuille de 500 000€ qui génère 20 000€ de dividendes par an via une holding peut vous coûter 2 480€ d'impôts en plus chaque année...

- Critère n°5 : Vous devez cocher la case 2OP lors de votre déclaration d'impôt sur le revenu. À défaut, vos dividendes sont soumis automatiquement à la flat tax de 30%. Sans la case 2OP, un investisseur qui perçoit 15 000€ de dividendes dans la tranche à 11% paie 930€ d'impôts en trop. Par ailleurs, l'option s'applique à tous vos revenus mobiliers de l'année (dividendes, intérêts, plus-values) donc réfléchissez bien à votre stratégie fiscale globale avant de cocher cette case.

- Critère n°6 : l'abattement s'applique uniquement aux vrais dividendes (en cash ou en actions) et pas au rachat d'actions. Cette distinction est cruciale quand vous arbitrez entre une action à haut rendement et une "buyback machine" américaine.

Pour choisir le meilleur support, découvrez mon comparatif des meilleurs PEA 2025 et ma sélection des meilleurs comptes-titres ordinaires.

🔎 CAC 40 & SBF 120 : La liste des actions éligibles à l’abattement de 40%

- 38 des 40 entreprises du CAC 40 distribuent des dividendes éligibles à l'abattement de 40%. Seules Unibail-Rodamco-Westfield (SIIC exonérée d'IS) et Euronext (société néerlandaise) font exception. Les valeurs bancaires trustent le podium avec des rendements importants : BNP Paribas (7,8%), Société Générale (7,5%) et Crédit Agricole (6,8%). Si vous êtes dans la tranche à 11% et que vous placez 50 000€ sur ces trois bancaires, vous toucherez environ 3 700€ de dividendes nets après abattement et impôts, contre seulement 2 590€ avec le PFU, soit une économie de 1 110€ par an.

- 74% des entreprises du SBF 120 versent des dividendes, dont 97% sont éligibles à l'abattement de 40%. En effet, 31 ne versent actuellement aucun dividende (essentiellement des biotechs) et 6 sont des SIIC dont les dividendes ne sont pas éligibles. Sur 30 000€ de dividendes dont 10 000€ qui proviennent de SIIC, le surcoût fiscal atteint 1 240€ si vous êtes dans la tranche à 11% à l'IR.

- L'éligibilité des dividendes dans un ETF dépend de la composition du fonds et de son domicile fiscal. En pratique, votre courtier doit ventiler la part éligible (case 2DC) et non éligible (case 2TS) de vos dividendes d'ETF dans l'IFU. Par exemple, sur un ETF World qui distribue 5 000€ (60% des dividendes éligibles), seuls 3 000€ bénéficient de l'abattement de 40%.

j’ai passé quelques heures à éplucher les rapports annuels et les statuts fiscaux de chaque société du SBF 120. Le résultat ? Un tableau complet et gratuit des 120 sociétés avec une colonne qui vous dit si elles sont éligibles à l’abattement ou non. Pour aller plus loin, allez faire un tour sur ma liste des 141 actions aristocrates du dividende et découvrez les 71 actions à dividende mensuel pour des revenus réguliers.

| Action | Code court | Indice | Secteur d'activité | Eligible à l'abattement |

|---|---|---|---|---|

| Total Energies | TTE | CAC 40 | Energie | ✅ Oui |

| BNP Paribas | BNP | CAC 40 | Banque | ✅ Oui |

| Sanofi | SAN | CAC 40 | Santé | ✅ Oui |

| LVMH | MC | CAC 40 | Luxe | ✅ Oui |

| L'Oréal | OR | CAC 40 | Cosmétiques | ✅ Oui |

| Air Liquide | AI | CAC 40 | Industrie | ✅ Oui |

| Unibail-Rodamco -Westfield | URW | CAC 40 | Immobilier SIIC | ❌ Non |

| Vinci | DG | CAC 40 | Construction | ✅ Oui |

| Hermès | RMS | CAC 40 | Luxe | ✅ Oui |

| Schneider Electric | SU | CAC 40 | Industrie | ✅ Oui |

| Crédit Agricole | ACA | CAC 40 | Banque | ✅ Oui |

| Société Générale | GLE | CAC 40 | Banque | ✅ Oui |

| AXA | CS | CAC 40 | Assurance | ✅ Oui |

| Danone | BN | CAC 40 | Agroalimentaire | ✅ Oui |

| Orange | ORA | CAC 40 | Télécoms | ✅ Oui |

| Euronext | ENX | CAC 40 | Finance | ⚠️ Partiel |

| Airbus | AIR | CAC 40 | Aéronautique | ✅ Oui |

| Safran | SAF | CAC 40 | Aéronautique | ✅ Oui |

| Essilor Luxottica | EL | CAC 40 | Optique | ✅ Oui |

| Capgemini | CAP | CAC 40 | Services IT | ✅ Oui |

| Kering | KER | CAC 40 | Luxe | ✅ Oui |

| Pernod Ricard | RI | CAC 40 | Boissons | ✅ Oui |

| Saint-Gobain | SGO | CAC 40 | Matériaux | ✅ Oui |

| Carrefour | CA | CAC 40 | Distribution | ✅ Oui |

| Veolia | VIE | CAC 40 | Services Environnement | ✅ Oui |

| Stellantis | STLAM | CAC 40 | Automobile | ✅ Oui |

| Michelin | ML | CAC 40 | Pneumatiques | ✅ Oui |

| Publicis | PUB | CAC 40 | Communication | ✅ Oui |

| Bouygues | EN | CAC 40 | Construction | ✅ Oui |

| Thales | HO | CAC 40 | Défense | ✅ Oui |

| Dassault Systèmes | DSY | CAC 40 | Logiciels | ✅ Oui |

| Legrand | LR | CAC 40 | Equipement électrique | ✅ Oui |

| Teleperformance | TEP | CAC 40 | Services | ✅ Oui |

| Renault | RNO | CAC 40 | Automobile | ✅ Oui |

| ArcelorMittal | MT | CAC 40 | Sidérurgie | ✅ Oui |

| Alstom | ALO | CAC 40 | Transport ferroviaire | ✅ Oui |

| Vivendi | VIV | CAC 40 | Médias | ✅ Oui |

| Engie | ENGI | CAC 40 | Energie | ✅ Oui |

| Worldline | WLN | CAC 40 | Paiements | ✅ Oui |

| Accor | AC | CAC 40 | Hôtellerie | ✅ Oui |

| Arkema | AKE | SBF 120 | Chimie | ✅ Oui |

| Atos | ATO | SBF 120 | Services IT | ✅ Oui |

| bioMérieux | BIM | SBF 120 | Diagnostic médical | ✅ Oui |

| Bureau Veritas | BVI | SBF 120 | Certification | ✅ Oui |

| Casino | CO | SBF 120 | Distribution | ✅ Oui |

| CGG | CGG | SBF 120 | Services pétroliers | ✅ Oui |

| Covivio | COV | SBF 120 | Immobilier SIIC | ❌ Non |

| Dassault Aviation | AM | SBF 120 | Aéronautique | ✅ Oui |

| Edenred | EDEN | SBF 120 | Services prépayés | ✅ Oui |

| Eiffage | FGR | SBF 120 | Construction | ✅ Oui |

| Elior | ELIOR | SBF 120 | Restauration collective | ✅ Oui |

| Elis | ELIS | SBF 120 | Services | ✅ Oui |

| Eurazeo | RF | SBF 120 | Investissement | ✅ Oui |

| Faurecia | EO | SBF 120 | Equipementier auto | ✅ Oui |

| Fnac Darty | FNAC | SBF 120 | Distribution | ✅ Oui |

| Gecina | GFC | SBF 120 | Immobilier SIIC | ❌ Non |

| Getlink | GET | SBF 120 | Infrastructure | ✅ Oui |

| GTT | GTT | SBF 120 | Ingénierie | ✅ Oui |

| Icade | ICAD | SBF 120 | Immobilier SIIC | ❌ Non |

| Imerys | NK | SBF 120 | Minéraux industriels | ✅ Oui |

| Ipsen | IPN | SBF 120 | Pharmacie | ✅ Oui |

| Ipsos | IPS | SBF 120 | Etudes | ✅ Oui |

| JCDecaux | DEC | SBF 120 | Affichage publicitaire | ✅ Oui |

| Klépierre | LI | SBF 120 | Immobilier SIIC | ❌ Non |

| Korian | KORI | SBF 120 | Santé | ✅ Oui |

| La Française des Jeux | FDJ | SBF 120 | Jeux | ✅ Oui |

| Lagardère | MMB | SBF 120 | Médias | ✅ Oui |

| Maisons du Monde | MDM | SBF 120 | Ameublement | ✅ Oui |

| Mercialys | MERY | SBF 120 | Immobilier SIIC | ❌ Non |

| Natixis | KN | SBF 120 | Banque | ✅ Oui |

| Nexans | NEX | SBF 120 | Câbles | ✅ Oui |

| Nexity | NXI | SBF 120 | Immobilier promotion | ✅ Oui |

| Orpea | ORP | SBF 120 | Santé | ✅ Oui |

| Plastic Omnium | POM | SBF 120 | Equipementier auto | ✅ Oui |

| Rémy Cointreau | RCO | SBF 120 | Spiritueux | ✅ Oui |

| Rexel | RXL | SBF 120 | Distribution électrique | ✅ Oui |

| Rubis | RUI | SBF 120 | Energie | ✅ Oui |

| Seb | SK | SBF 120 | Petit électroménager | ✅ Oui |

| Sodexo | SW | SBF 120 | Services | ✅ Oui |

| Soitec | SOI | SBF 120 | Semi-conducteurs | ✅ Oui |

| Sopra Steria | SOP | SBF 120 | Services IT | ✅ Oui |

| Spie | SPIE | SBF 120 | Services techniques | ✅ Oui |

| Suez | SEV | SBF 120 | Services Environnement | ✅ Oui |

| Technip Energies | TE | SBF 120 | Ingénierie | ✅ Oui |

| Thalès | HO | SBF 120 | Défense | ✅ Oui |

| TF1 | TFI | SBF 120 | Médias | ✅ Oui |

| Ubisoft | UBI | SBF 120 | Jeux vidéo | ✅ Oui |

| Valeo | FR | SBF 120 | Equipementier auto | ✅ Oui |

| Vallourec | VK | SBF 120 | Tubes acier | ✅ Oui |

| Vicat | VCT | SBF 120 | Ciment | ✅ Oui |

| Vilmorin | RIN | SBF 120 | Semences | ✅ Oui |

| Wendel | MF | SBF 120 | Investissement | ✅ Oui |

| Albioma | ABIO | SBF 120 | Energie renouvelable | ✅ Oui |

| Amundi | AMUN | SBF 120 | Gestion d'actifs | ✅ Oui |

| Antin Infrastructure | ANTIN | SBF 120 | Infrastructure | ✅ Oui |

| ALD | ALD | SBF 120 | Location longue durée | ✅ Oui |

| Believe | BLV | SBF 120 | Musique digitale | ✅ Oui |

| Biophytis | ALBPS | SBF 120 | Biotechnologie | ✅ Oui |

| Carbios | ALCRB | SBF 120 | Chimie verte | ✅ Oui |

| Coface | COFA | SBF 120 | Assurance-crédit | ✅ Oui |

| Derichebourg | DBG | SBF 120 | Recyclage | ✅ Oui |

| Eurofins Scientific | ERF | SBF 120 | Laboratoires | ✅ Oui |

| Europcar Mobility | EUCAR | SBF 120 | Location véhicules | ✅ Oui |

| Exclusive Networks | EXN | SBF 120 | Distribution IT | ✅ Oui |

| Gaztransport | GTT | SBF 120 | Ingénierie GNL | ✅ Oui |

| Genfit | GNFT | SBF 120 | Biotechnologie | ✅ Oui |

| ID Logistics | IDL | SBF 120 | Logistique | ✅ Oui |

| Innate Pharma | IPH | SBF 120 | Immunothérapie | ✅ Oui |

| Interparfums | ITP | SBF 120 | Parfums | ✅ Oui |

| Inventiva | IVA | SBF 120 | Biotechnologie | ✅ Oui |

| Jacques Bogart | JBOG | SBF 120 | Parfums | ✅ Oui |

| Kaufman & Broad | KOF | SBF 120 | Immobilier résidentiel | ✅ Oui |

| Laurent-Perrier | LPE | SBF 120 | Champagne | ✅ Oui |

| LDC | LOUP | SBF 120 | Agroalimentaire | ✅ Oui |

| Lectra | LSS | SBF 120 | Logiciels industrie | ✅ Oui |

| LNA Santé | LNA | SBF 120 | EHPAD | ✅ Oui |

| Manitou | MTU | SBF 120 | Manutention | ✅ Oui |

| Maurel & Prom | MAU | SBF 120 | Pétrole | ✅ Oui |

| McPhy Energy | MCPHY | SBF 120 | Hydrogène | ✅ Oui |

| Métropole TV (M6) | MMT | SBF 120 | Médias | ✅ Oui |

| Neoen | NEOEN | SBF 120 | Energies renouvelables | ✅ Oui |

| Nicox | COX | SBF 120 | Ophtalmologie | ✅ Oui |

| OL Groupe | OLG | SBF 120 | Sport & Entertainment | ✅ Oui |

| Oeneo | SBT | SBF 120 | Tonnellerie & Bouchons | ✅ Oui |

| Onxeo | ONXEO | SBF 120 | Oncologie | ✅ Oui |

| Pierre & Vacances | VAC | SBF 120 | Tourisme | ✅ Oui |

| Quadient | QDT | SBF 120 | Solutions courrier | ✅ Oui |

| Rallye | RAL | SBF 120 | Holding | ✅ Oui |

| Robertet | RBT | SBF 120 | Arômes naturels | ✅ Oui |

| Rothschild & Co | ROTH | SBF 120 | Banque d'affaires | ✅ Oui |

| Sartorius Stedim | DIM | SBF 120 | Biopharma | ✅ Oui |

| Savencia | SAVE | SBF 120 | Fromages | ✅ Oui |

| SCOR | SCR | SBF 120 | Réassurance | ✅ Oui |

| SES | SESG | SBF 120 | Satellites | ✅ Oui |

| Séché Environnement | SCHP | SBF 120 | Déchets dangereux | ✅ Oui |

| SMCP | SMCP | SBF 120 | Mode & Luxe | ✅ Oui |

| Solutions 30 | S30 | SBF 120 | Services télécoms | ✅ Oui |

| Somfy | SO | SBF 120 | Automatismes | ✅ Oui |

| STEF | STF | SBF 120 | Logistique frigorifique | ✅ Oui |

| Sword Group | SWP | SBF 120 | Services IT | ✅ Oui |

| Synergie | SDG | SBF 120 | Intérim | ✅ Oui |

| Tarkett | TKTT | SBF 120 | Revêtements sols | ✅ Oui |

| Technicolor | TCH | SBF 120 | Services créatifs | ✅ Oui |

| Trigano | TRI | SBF 120 | Camping-cars | ✅ Oui |

| Valneva | VLA | SBF 120 | Vaccins | ✅ Oui |

| Vetoquinol | VETO | SBF 120 | Santé animale | ✅ Oui |

| Virbac | VIRP | SBF 120 | Santé animale | ✅ Oui |

| Voltalia | VLTSA | SBF 120 | Energies renouvelables | ✅ Oui |

| Wavestone | WAVE | SBF 120 | Conseil | ✅ Oui |

| X-Fab | XFAB | SBF 120 | Semi-conducteurs | ✅ Oui |

| 2CRSI | 2CRSI | SBF 120 | Serveurs informatiques | ✅ Oui |

| Abivax | ABVX | SBF 120 | Biotechnologie | ✅ Oui |

| Aéroports de Paris | ADP | SBF 120 | Infrastructure aéroport | ✅ Oui |

⚔️ PFU vs barème progressif : 3 exemple pratiques

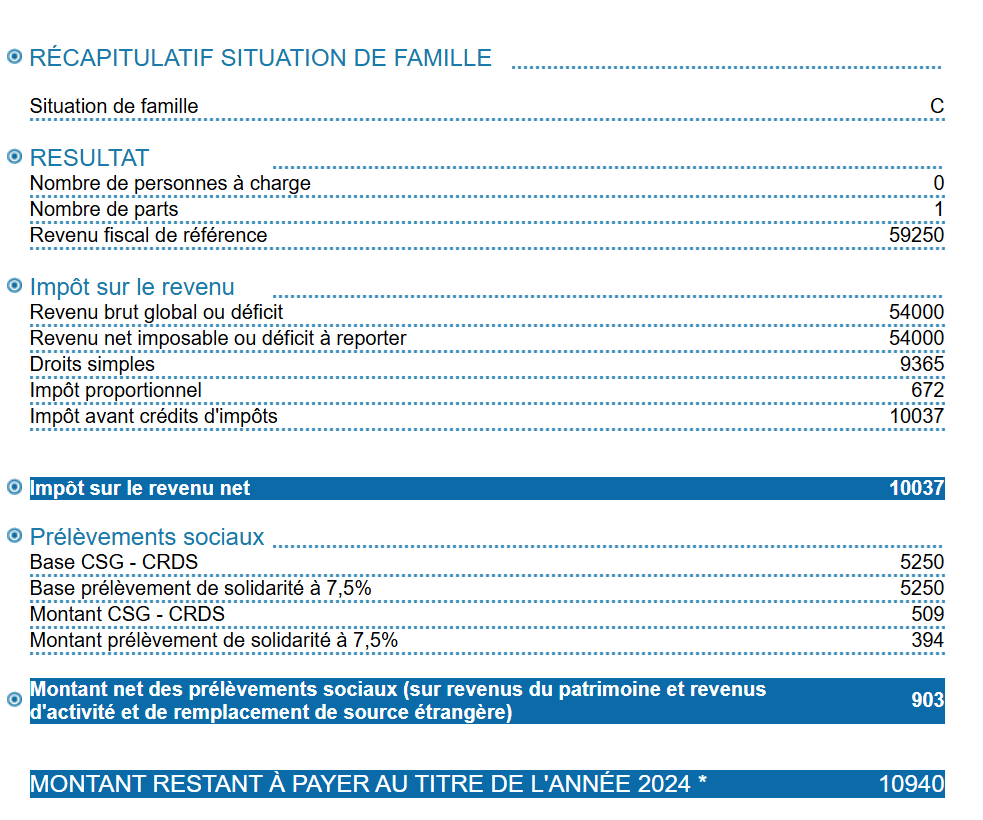

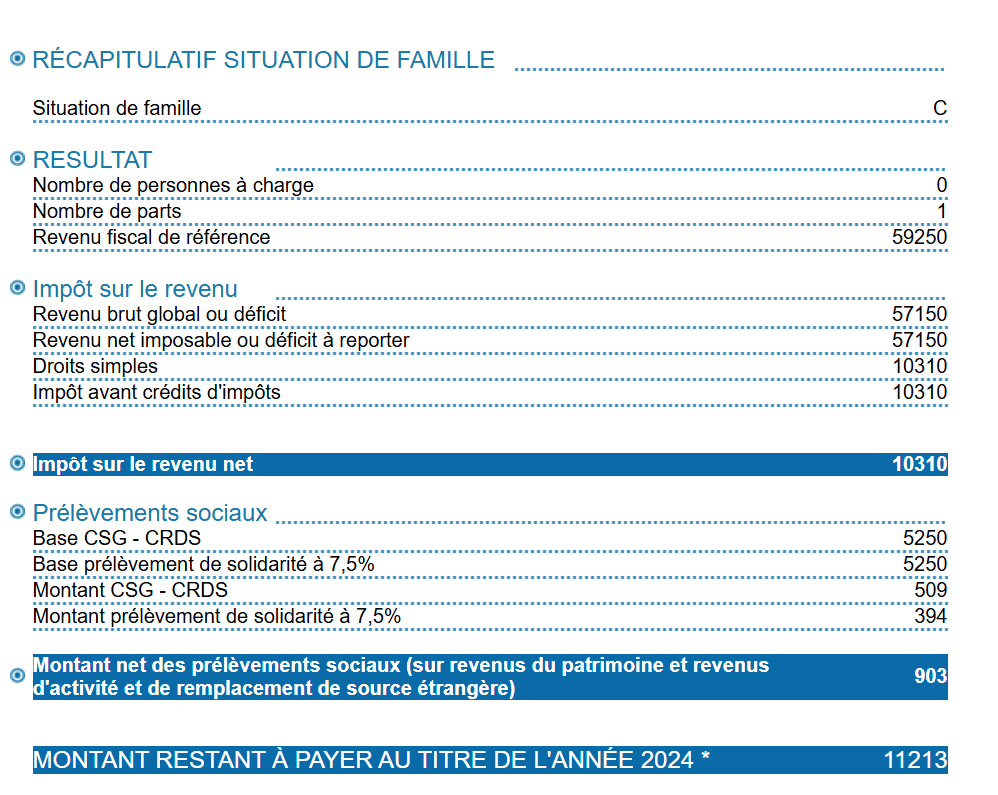

- Marie est cadre avec des revenus fixes de 60 000€ par an et possède une TMI de 30%. Elle touche 5 250€ de dividendes annuels sur un portefeuille de 150 000€ (100% actions françaises éligibles type LVMH). Selon le simulateur officiel DGFIP, son impôt total s'élève à 10 940€ avec le PFU contre 11 213€ avec le barème progressif et l'abattement de 40%. Le PFU lui fait économiser 273€ par an. À 30% de TMI, même avec 100% d'actions éligibles, le point de bascule penche en faveur de la flat tax.

- Pierre est freelance avec des revenus variables donc ses revenus fluctuent entre 18 000€ (TMI 11%) et 45 000€ (TMI 30%) par an. Il touche 2 400€ de dividendes sur un portefeuille 100% actions françaises. En année faible, le barème progressif lui fait économiser 214€ (506€ d'impôts vs 720€ avec le PFU). En bonne année, le PFU devient plus avantageux (6 035€ vs 6 160€ avec le barème + abattement).

- Jacques perçoit 32 000€ de dividendes annuels sur un portefeuille de 800 000€ (80% CAC 40, 20% SIIC) et possède une TMI de 41%. Avec le PFU, il paie 49 130€ d'impôts. Avec le barème progressif, malgré l'abattement de 40% sur 80% de ses dividendes (les SIIC étant exclues), il paierait 53 956€ d'impôts. Le PFU lui fait donc économiser 4 826€ par an.

Ces montants incluent l’impôt total (salaire + dividendes) calculé avec le simulateur officiel impots.gouv.fr. En résumé, si vous avez une TMI à 0% ou 11%, cochez la case 2OP. En revanche, si votre TMI est supérieure ou égale à 30%, gardez le PFU, même avec 100% d’actions françaises éligibles à l’abattement de 40%.

Attention car la case 2OP est irrévocable et s’applique à tous vos revenus mobiliers de l’année (dividendes, plus-values…). Prenez le temps de faire des simulations sur le site de la DGFIP pour choisir l’option la plus avantageuse.

📝 Déclaration d’impôts 2025 : guide pratique

- Le montant des dividendes que vous avez perçus sont préremplis sur votre déclaration d'impôts. Toutefois, pensez à vérifier que les chiffres correspondent à ceux de votre IFU (Imprimé Fiscal Unique). La case 2DC contient vos dividendes éligibles à l'abattement de 40% (actions françaises, part éligible des ETF...), tandis que la case 2TS regroupe les dividendes non-éligibles (SIIC, part non-éligible des ETF...). Pensez à remplir la case 2CK avec l'acompte de 12,8% déjà prélevé.

- La case 2OP permet d'opter pour le barème progressif avec un abattement de 40% pour les dividendes éligibles. Il s'applique à tous vos revenus mobiliers (dividendes, intérêts, plus-values). Ne la cochez jamais si votre TMI est supérieure ou égale à 30% (voir mes exemples plus haut).

- Le montant de vos dividendes éligibles (case 2DC) se reporte automatiquement en case 2BH lorsque vous cochez la case 2OP (option barème progressif), ce qui déclenche le calcul de la CSG déductible de 6,8%. Cette CSG devient déductible de vos revenus imposables l'année suivante via la case 6DE préremplie. Sur 10 000€ de dividendes avec un TMI à 30%, cela génère 680€ de CSG déductible, soit 204€ d'économie d'impôt l'année suivante. Un avantage qui n'existe pas avec le PFU.

- Vous subissez une double imposition quand vous touchez des dividendes d'actions étrangères comme Apple (15% de retenue à la source aux USA + impôt français). La case 2CG permet de récupérer cette retenue américaine. Sur 1 000€ de dividendes Apple, les USA prélèvent 150€ (15%) et vous touchez 850€ nets. Vous déclarez 1 000€ en case 2DC (montant brut) et 150€ en case 2CG (crédit d'impôt). Résultat : la France vous impose sur 1 000€ mais déduit les 150€ déjà payés aux USA, évitant ainsi la double taxation.

Exemple pratique : Vous avez perçu 11 000€ de dividendes en 2024 : 8 000€ de Total et 1 000€ d’Apple (éligibles à l’abattement) que vous déclarez en case 2DC pour 9 000€, plus 2 000€ d’Unibail (SIIC non éligible) en case 2TS. Vous indiquez le montant de l’acompte déjà prélevé de 1 408€ (11 000€ × 12,8%) en case 2CK et la case 2CG pour récupérer les 150€ de retenue à la source sur les dividendes Apple. Avec une TMI de 30%, vous ne cochez pas la case 2OP et gardez le PFU, plus avantageux dans votre cas.

![[Infographie] Le Parcours Fiscal du Dividende](https://letraderdudimanche.com/wp-content/uploads/2025/09/Infographie-Le-Parcours-Fiscal-du-Dividende.png)

🤔 Questions fréquentes

Non car les dividendes dans un PEA de plus de 5 ans sont totalement exonérés d'impôt sur le revenu (vous payez uniquement 17,2% de prélèvements sociaux). L'abattement de 40% ne s'applique qu'aux dividendes de votre compte-titres ordinaire. Un PEA mature reste donc bien plus avantageux que l'abattement.

C'est votre courtier qui doit ventiler les dividendes éligibles ou non à l'abattement de 40% au sein d'un ETF distribuant dans l'IFU. Si ce n'est pas fait, réclamez le détail.

Non, l'abattement est réservé aux résidents fiscaux français. Dès que vous transférez votre résidence fiscale à l'étranger, vous perdez ce bénéfice, même si vous conservez des comptes en France. Les non-résidents subissent une retenue à la source de 12,8% sans abattement possible.

Oui, les dividendes en actions sont éligibles à l'abattement de 40% comme les dividendes en espèces. Vous êtes imposé sur la valeur des actions reçues le jour de leur attribution. Exemple : Total vous verse pour 1 000€ d'actions nouvelles. Vous déclarez 1 000€ en case 2DC, (éligible à l'abattement).

Oui, tant qu'ils sont votés régulièrement en assemblée générale (AG) et proviennent d'une société soumise à l'IS.

Spécialiste Finance & Bourse

Après une carrière de 8 ans au Ministère de l’économie et des Finances,, Guillaume Van iseghem décide de créer Le Trader du Dimanche en 2018 afin d’aider les investisseurs à décrypter les offres des brokers en ligne.

Alors qu’il place son argent en bourse depuis 2009, il décide de renforcer ses compétences et obtient la certification AMF en 2021 puis valide la formation de conseiller en investissements financiers en 2023.