Dernière mise à jour : 30 octobre 2025

Tous les jours, 7 500 milliards de dollars changent de mains sur les marchés de dérivés et deux instruments dominent : les contrats forwards et les contrats Futures. Problème : 95% des investisseurs confondent ces deux instruments ou ne savent pas lequel choisir en fonction de leur situation.

Dans ce guide, découvrez les 8 différences critiques entre forwards et Futures 🔥. Pas de blabla théorique mais du concret avec des exemples réels d’entreprises françaises. À la fin de cet article, vous saurez exactement quel instrument choisir et comment éviter les pièges que 99% des investisseurs ne voient pas venir.

🔎 Qu’est-ce qu’un contrat forward et un contrat Futures ?

- Les forwards sont des instruments qui se négocient en privé entre deux parties 📌 (marché OTC) tandis que les Futures s'échangent publiquement sur des bourses organisées comme Euronext ou le CME. Une différence de taille en matière de transparence des prix.

- Les forwards sont des contrats sur-mesure 💡 (montant, date, conditions...) alors que les Futures sont des contrats standardisés avec montants et échéances fixes qui vous obligent à vous conformer aux contraintes du marché.

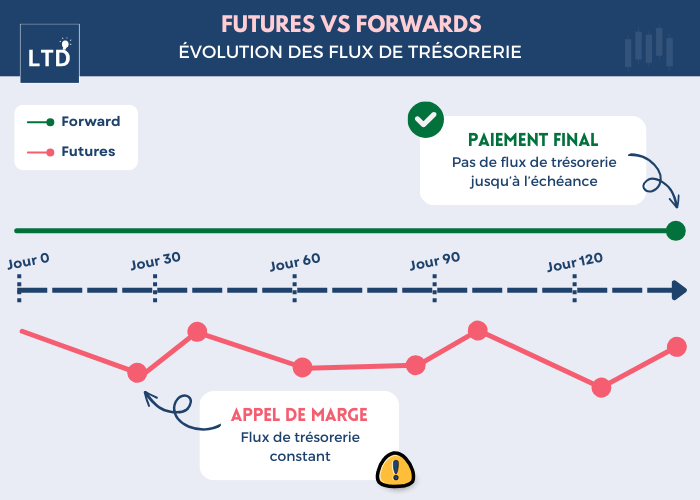

- Les forwards impliquent un paiement unique à l'échéance 📅. À l'inverse, les Futures exigent des ajustements quotidiens et des appels de marge puisqu'ils sont cotés en bourse. En pratique, cette différence change complètement votre gestion de la trésorerie et votre exposition au risque.

- Vous dépendez de la solvabilité de votre contrepartie lorsque vous négociez des forwards ⚜️. Sur les Futures, c'est la chambre de compensation qui garantit l'exécution des contrats. Cela peut faire la différence entre perdre tout votre investissement ou être protégé en cas de défaillance.

Exemple concret : Une PME bordelaise signe un contrat forward avec BNP Paribas pour sécuriser ses ventes de vin en dollars. À l’opposé, un trader particulier achète un contrat Futures CAC 40 sur Euronext avec effet de levier pour spéculer.

Si vous avez un besoin de couverture précis et une trésorerie stable, penchez vers les forwards. En revanche, si vous vous cherchez la flexibilité et acceptez la contrainte des marges, optez pour les Futures.

| Critère | Contrats Forwards | Contrats Futures |

|---|---|---|

| Lieu de négociation | 🔎 Marché OTC (privé) | 🔎 Bourse organisée (public) |

| Standardisation | Sur-mesure | Standardisé |

| Montants | 💰 Libres | 💰 Fixes |

| Dates d'échéance | 📅 Au choix | 📅 Dates trimestrielles fixes |

| Liquidité | Faible | Très élevée |

| Règlement | À l'échéance uniquement | Quotidien (mark-to-market) |

| Risque de contrepartie | ⚠️ Élevé | ✅ Quasi-nul (chambre compensation) |

| Appels de marge | ✅ Non | ⚠️ Oui quotidiens |

| Accessibilité particuliers | Difficile (minimums élevés) | Facile via un broker |

| Exemple français | 📌 Contrat EUR/USD avec BNP | 📌 Futures CAC 40 sur Euronext |

⚔️ Les 8 différences entre forwards et Futures

👉 Différence n°1 – Le lieu de négociation (OTC vs marché centralisé)

- Les forwards se négocient sur le marché OTC avec des accords bilatéraux privés 🔒 (parfait pour la confidentialité). À l'inverse, les Futures s'échangent sur des bourses régulées comme Euronext ou le CME avec une transparence totale des prix.

- Le marché OTC offre une flexibilité importante pour fixer les règles du contrat 📌 (prix, date, conditions sur-mesure...) mais vous expose à l'opacité des prix et au risque contrepartie. Les marchés organisés imposent une standardisation contraignante mais garantissent une liquidité exceptionnelle et une grande sécurité en raison de la présence d'une chambre de compensation.

- Une PME qui cherche à couvrir 2 millions de dollars US paiera plusieurs dizaines de milliers d'euros de spread caché en forward 💵 contre seulement quelques dizaines d'euros de commissions sur les Futures.

Pour un particulier, les forwards sont inaccessibles (minimum 500 000€) tandis qu’il est possible de commencer à négocier des contrats à terme avec un capital inférieur à 5 000€ chez les meilleurs brokers Futures en France.

👉 Différence n°2 – La standardisation des contrats

- Les forwards sont entièrement sur-mesure ✅, ce qui vous permet de négocier librement les montants (2,5 millions d'euros ou 847 000 dollars), les dates d'échéance (73 jours précisément) et toutes les autres conditions du contrat. À l'inverse, les Futures imposent des caractéristiques fixes comme la taille du contrat (125 000€ pour la paire EUR/USD) et des échéances trimestrielles (mars, juin, septembre, décembre).

- La flexibilité des forwards complique la liquidité car chaque contrat est unique ⚠️. En face, la standardisation des Futures facilite les échanges puisque tous les investisseurs échangent les mêmes contrats.

En pratique : une PME qui souhaite exporter 1,8 millions de dollars en février pourra signer un contrat forward parfaitement adapté pour se couvrir contre le risque d’appréciation de l’euro (1,56 M€ avec un taux de change de 1,15) alors qu’elle devrait acheter 13 contrats Futures sur le CME de 125 000€ chacun et gérer la sur-couverture de 65 000€.

La standardisation (Futures), c’est comme acheter un costume en prêt-à-porter puisque vous avez un choix limité mais c’est disponible immédiatement en magasin. En faisant le choix du sur-mesure (forwards), vous pouvez obtenir un costume parfaitement ajusté mais vous ne pouvez pas le revendre.

👉 Différence n°3 – Règlement et livraison

- Les forwards impliquent un règlement unique à l'échéance 📆. Autrement dit, vous ne payez rien pendant la durée du contrat , puis vous réglez la totalité à la date convenue. À l'inverse, les Futures sont cotés quotidiennement et votre compte est débité ou crédité chaque jour en fonction de l'évolution des prix.

- Les forwards vous permettent de garder votre trésorerie stable jusqu'à l'échéance du contrat ✅ tandis qu'avec les Futures, vous devez anticiper les appels de marge en cas de mouvement défavorable des marchés, avec des montants qui peuvent atteindre plusieurs milliers d'euros.

Exemple concret : vous achetez un contrat Futures CAC 40 à 7 500 points (exposition de 75 000€) avec 7 500€ de marge initiale. Si l’indice chute à 7 200 points, votre compte est débité de 3 000€ (300 points x 10€) le lendemain afin de préserver votre marge. Avec un forward, aucun mouvement de trésorerie jusqu’à l’échéance.

Par expérience, j’ai vu de nombreux traders particuliers se prendre des appels de marge et devoir clôturer à perte faute de liquidité, alors que leur lecture du marché était correcte à long terme. Attention à garder suffisamment de liquidités sur votre compte.

👉 Différence n°4 – Le risque de contrepartie

- Vous dépendez entièrement de la solvabilité de votre contrepartie avec un forward 🛡️ puisque s'il fait faillite avant l'échéance, vous perdez votre contrat et vous devez trouver une solution pour couvrir à nouveau votre risque. En face, les Futures sont garantis par une chambre de compensation (LCH SA pour Euronext) qui mutualise les risques entre tous les participants.

Exemple pratique : Vous signez un forward EUR/USD avec une banque régionale pour couvrir 2 millions d’euros. Si cette banque fait faillite 6 mois avant l’échéance et que l’euro a évolué favorablement, vous perdez ce gain potentiel. Avec des Futures, la chambre de compensation transfert automatiquement votre position à un autre membre.

Même si la faillite de Lehman Brothers en 2008 montre qu’on n’est jamais totalement à l’abri du risque, diversifiez vos contreparties et privilégiez des établissements importants (BNP Paribas, Société générale…) pour des montants élevés.

👉 Différence n°5 – Les appels de marge et les garanties

- Les forwards ne nécessitent aucun appel de marge 📌 puisqu'une fois le contrat signé, vous n'avez aucun versement à effectuer jusqu'à l'échéance, peu importe l'évolution des prix. En revanche, les Futures exigent une marge initiale et des appels de marge quotidiens selon les fluctuations du marché.

- Les forwards ont 0 impact sur votre trésorerie 💡 tandis que les Futures vous obligent à maintenir un coussin plus ou moins important de liquidités pour faire face aux éventuels appels de marge en cas de mouvement défavorable.

Exemple : Pour acheter un contrat Futures EUR/USD de 125 000€, la marge initiale est de 6 000€. Si le marché évolue contre vous, vous devez aussi être prêt à verser plusieurs milliers d’euros supplémentaires. Avec un forward, aucune immobilisation de votre capital pendant toute la durée du contrat.

👉 Différence n°6 – La liquidité et la sortie anticipée

- Vous êtes coincé jusqu'à l'échéance avec un forward ⏳ car il n'existe pas de marché secondaire pour revendre votre contrat. Si vous voulez sortir avant, vous devez négocier directement avec votre contrepartie qui peut refuser ou imposer des conditions défavorables. De leur côté, les Futures offrent une liquidité exceptionnelle puisque vous pouvez clôturer votre position en quelques secondes pendant les heures d'ouverture du marché (comme vous le feriez avec une action).

- Les Futures vous permettent d'ajuster votre stratégie en temps réel 🔎 en fonction de l'évolution des marchés tandis que les forwards vous contraignent à maintenir votre position quoi qu'il arrive. Un problème majeur si votre situation change (annulation de contrat commercial, modification des prévisions...).

Exemple : Vous avez signé un forward EUR/USD pour dans 6 mois mais votre client annule sa commande au bout de 2 mois. Avec un forward, vous restez exposé sur une position que vous ne voulez plus alors qu’avec les Futures, vous avez la possibilité de clôturer votre position instantanément sur Euronext au prix du marché.

👉 Différence n°7 – La régulation et la surveillance

- Les forwards sont très peu encadrés 📌 car ils relèvent d'accords privés et il n'existe pas de protection spécifique pour les investisseurs. En face, les Futures sont encadrés par l'AMF en France et plus largement par l'ESMA au niveau européen et assurent un haut degré de transparence et de protection des investisseurs (ségrégation des fonds des clients, publication de leurs positions...).

Exemple : Si votre broker Futures fait faillite, vos fonds sont en sécurité grâce au système de compte ségrégués qui protègent les investisseurs (le broker a l’interdiction d’y toucher). Sur les forwards, vous dépendez uniquement du fonds de garantie des dépôts (100 000€ maximum par établissement).

Alors que les plateformes non régulées se multiplient sur internet, vérifiez toujours que votre intermédiaire fait partie de la liste blanche des brokers autorisés par l’AMF. En cas de problème, vous n’aurez aucun recours avec un broker non agréé.

👉 Différence n°8 – La structure des coûts

- Les forwards intègrent leurs coûts dans le spread 💰, impossible de savoir la marge de votre contrepartie. Sur les Futures, les prix des commissions est transparent, il suffit de consulter la grille tarifaire des brokers en ligne.

- Les forwards sont généralement moins chers pour des montants élevés 🧲 car les spreads diminuent avec les volumes. En revanche, les commissions des Futures sont plus compétitives pour des montants plus réduits grâce à la concurrence des brokers.

🎯 Verdict : quel instrument choisir entre Futures et forwards ?

- Vous êtes une entreprise ? Privilégiez les forwards si vous avez des flux précis à couvrir et des montants supérieurs à 500 000€. Optez pour les Futures si vous recherchez plus de flexibilité et une plus grande transparence des coûts.

- Vous êtes un particulier ? Les Futures sont quasi-systématiquement plus adaptés car ils sont accessibles (à partir de quelques centaines d'euros), sont très liquides et offrent un cadre réglementaire renforcé (AMF, ESMA). Évitez les forwards sauf si vous êtes très expérimenté et que vous disposez de capitaux importants.

Pour 95% des lecteurs de ce blog, les Futures offrent le meilleur compromis entre accessibilité, sécurité et flexibilité. Pour aller plus loin dans votre stratégie de trading, comparez aussi les CFD vs Futures en fonction de vos objectifs d’investissement.

💡 Testez vos connaissances : Quiz fowards vs Futures

* Investir implique un risque de perte en capital. Ce quiz est fourni à titre indicatif et ne constitue ni un conseil en investissement, ni une incitation à investir au sens de l’article L.321-1 du Code Monétaire et Financier.

🤔 Questions fréquentes

Futures vs forwards : quel instrument est le plus risqué ?

Les forwards présentent un risque de contraepartie élevé tandis que les Futures ont l’avantage de transférer ce risque à une chambre de compensation. Si vous êtes un particulier, les Futures sont généralement plus sûrs.

Couvrir un risque de change : Futures ou forwards ?

Les forwards permettent de mieux vous couvrir si vous avez des montants et des dates précises. En revanche, il est préférable d’opter pour les Futures si vous voulez garder la possibilité de sortir ou d’ajuster votre position à tout moment.

Futures et forwards : quel est le minimum pour investir ?

Les forwards sont réservés à des investisseurs institutionnels ou fortunés disposant d’au moins plusieurs centaines de milliers d’euros. Les contrats à terme sont beaucoup plus accessibles puique le capital minimum pour trader les Futures est bien plus réduit (à partir de 1 000€ généralement).

Spécialiste Finance & Bourse

Après une carrière de 8 ans au Ministère de l’économie et des Finances,, Guillaume Van iseghem décide de créer Le Trader du Dimanche en 2018 afin d’aider les investisseurs à décrypter les offres des brokers en ligne.

Alors qu’il place son argent en bourse depuis 2009, il décide de renforcer ses compétences et obtient la certification AMF en 2021 puis valide la formation de conseiller en investissements financiers en 2023.