Dernière mise à jour : 12 avril 2024

Après avoir publié un article et une vidéo sur la manière dont sont imposés les plus-values en bourse, j’ai pris conscience que pour beaucoup d’investisseurs ( novices ou confirmés ), la fiscalité de ce type d’opérations pouvait toujours paraître un peu nébuleuse et que des exemples pratiques valaient parfois bien mieux qu’un long discours théorique.

Dans cet état d’esprit, je vais vous proposer dans cet article, de tester plusieurs cas bien concrets afin d’avoir une vision plus précise de ce qui vous attend en matière d’impôts sur le revenu si vous réalisez des gains sur les marchés financiers.

Tous les exemples qui suivent sont basés à partir d’investissements réalisés sur des actions/CFD ( sans abattement pour durée de détention ). Je n’aborde pas le cas du PEA, du PEA-PME ni des dividendes. De plus, ils sont basés sur des données fictives et je n’ai pas vocation dans cet article ou ailleurs à réaliser une étude personnalisée de votre profil d’imposition.

Cas n°1 : Un investisseur déjà imposable qui à intérêt à choisir le régime de droit ( Flat tax )

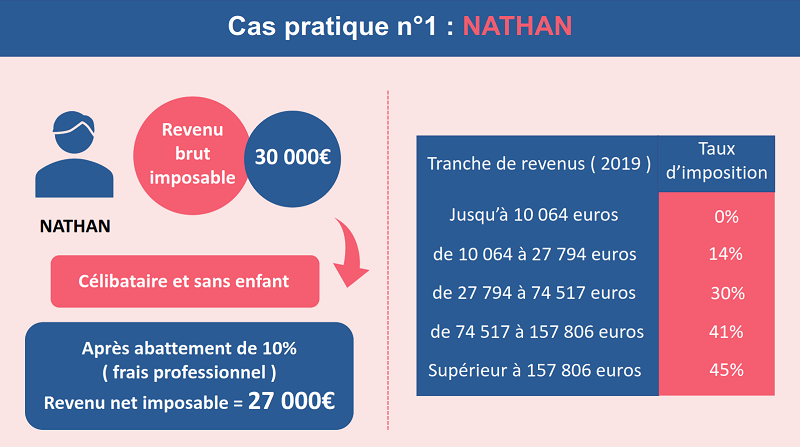

Nathan, 28 ans, est célibataire et n’a pas d’enfant. Il est salarié dans le secteur privé et a perçu en 2019 un salaire net imposable de 2 500€ par mois soit 30 000€ par an. Il ne dispose d’aucun autre revenu.

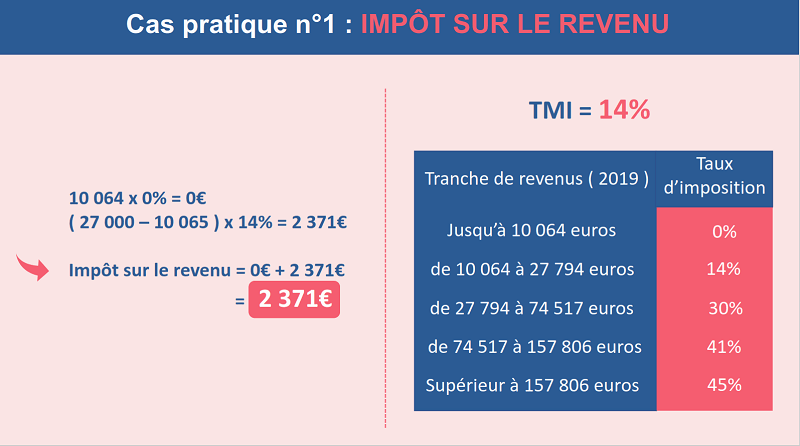

En réalisant une simulation sur le site impôt.gouv.fr, on se rend compte que sont revenu fiscal de référence est de 27 000€ et que l’impôt qu’il va devoir payer au titre de l’année 2019 est de 2 371€. Je vais vous présenter le calcul qui permet d’aboutir à ce résultat :

10 064€ x 0% = 0€

( 27 000€ – 10 065€ ) x 14% = 2 371€

Total = 0€ + 2 371€ = 2 371€

Nathan a réalisé une plus-value de 5 000€ en tradant des actions et des CFD pendant l’année. On va donc voir les conséquences de cette plus-value mobilière sur son imposition.

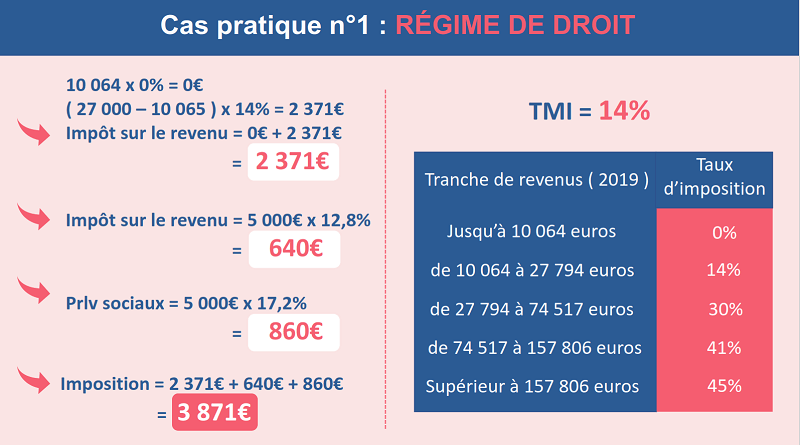

Nathan choisit le régime de la Flat tax

Après avoir indiqué l’ensemble des données sur le site impôt.gouv.fr, on s’aperçoit que l’impôt que Nathan va devoir payer au titre de l’année 2019 en faisant le choix du PFU ( prélèvement forfaitaire unique ) est de 3 871€, soit 1 500€ de plus que dans la situation précédente.

10 064€ x 0% = 0€

( 27 000€ – 10 065€ ) x 14% = 2 371€

Total = 0€ + 2 371€ = 2 371€

Dans le cadre de la Flat tax, la plus-value de Nathan d’un montant de 5 000€ est imposé à hauteur de 12.8% à l’impôt sur le revenu et 17.2% en matière de prélèvement sociaux.

Impôt sur le revenu = 5 000€ x 12.8% = 640€

Prélèvements sociaux ( CSG/CRDS/solidarité ) = 5 000€ x 17.2% = 860€

Nathan est donc bien imposé à l’impôt sur le revenu pour un montant de 3 011€ et 860€ de prélèvements sociaux. Son imposition globale s’élève à 3 871€. Sur 5 000€ de plus-values, 30% ont été ponctionnés par les impôts.

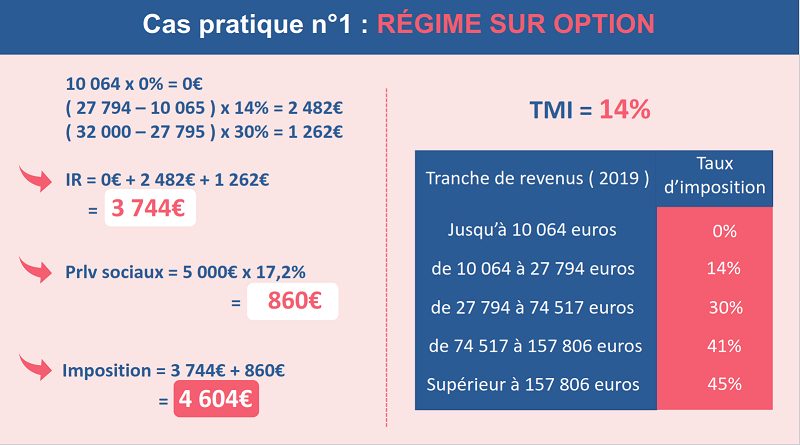

Nathan choisit l’imposition selon le barème progressif

Nous venons de voir que Nathan est imposé à hauteur de 30% sur la totalité de ses gains en choisissant le régime de droit ( Flat tax ). Sur une plus-value de 5 000€, 1 500€ vont aux impôts et il garde 3 500€ pour lui.

Mais que se passe-t-il si Nathan opte pour l’imposition de ses plus-values selon le barème progressif de l’impôt sur le revenu ?

Pour information, ses revenus imposables sont désormais de 32 000€ ( 27 000€ de salaire imposable après abattement forfaitaire de 10% + 5 000€ de plus-values ).

10 064€ x 0% = 0€

( 27 794€ – 10 065€ ) x 14% = 2 482€

( 32 000€ – 27 795€ ) x 30% = 1 262€

Total = 0€ + 2 482€ + 1 262€ = 3 744€

Et pour les prélèvements sociaux :

Prélèvements sociaux = 5 000€ x 17.2% = 860€

Nathan est donc bien imposé à l’impôt sur le revenu pour un montant de 3 744€ et 860€ de prélèvements sociaux. Son imposition globale s’élève à 4 604€. Sur 5 000€ de plus-values, 2 233€ ont été ponctionnés par les impôts soit presque 45%.

Dans le cas de Nathan, il est donc préférable de garder le régime de droit ( Flat tax ) car il sera moins imposé sur ses plus-values.

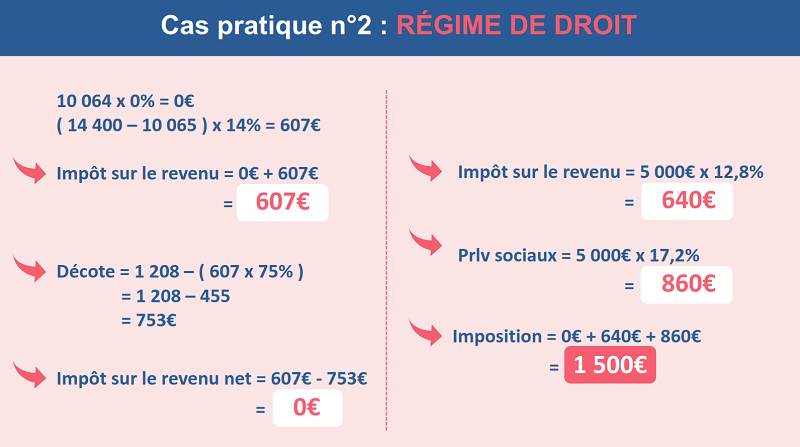

Cas n°2 : Un investisseur non imposable qui a intérêt à choisir le régime de droit ( Flat tax )

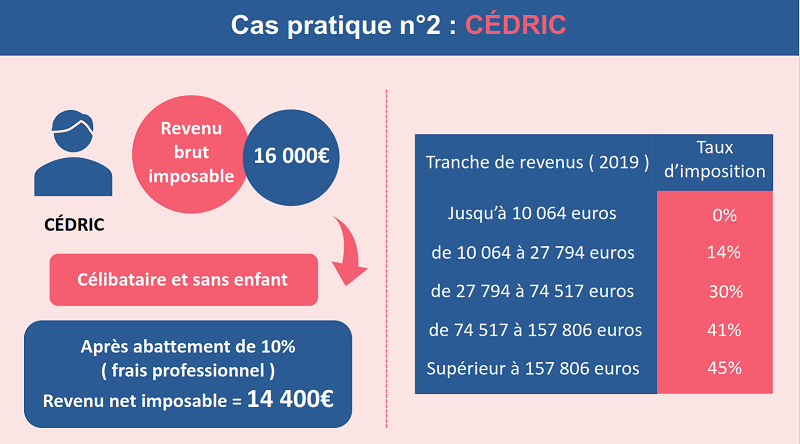

Cédric, 32 ans, est célibataire ( foyer fiscal qui équivaut à une part ). Il est salarié dans le secteur privé et a perçu en 2019 un salaire net imposable de 1 333€ par mois soit 16 000€ à l’année. Il ne dispose d’aucun autre revenu.

En réalisant une simulation sur le site impôt.gouv.fr, nous pouvons constater qu’il n’est pas imposable au titre de l’année 2019 et son taux marginal d’imposition ( TMI ) est de 14%. En effet :

10 064€ x 0% = 0€

( 14 400€ – 10 065€ ) x 14% = 607€

Impôt sur le revenu brut = 0€ + 607€ = 607€

Ses revenus étant modestes, il bénéficie d’une décote prévue par l’article 197 du code général des impôts.

Décote = 1 208 – ( 607€ x 75% ) = 1 208 – 455 = 753€

Impôt sur le revenu net = 607€ – 753€ = -146€ = 0€

Cédric est donc bien non imposable.

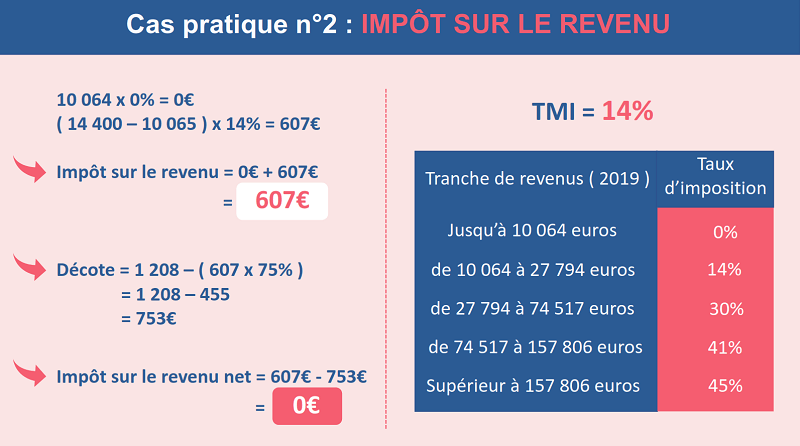

Cédric choisit le régime de la Flat tax

Cédric a réalisé une plus-value de 5 000€ en tradant des actions et des CFD pendant l’année.

En réalisant une simulation sur le site impôt.gouv.fr, on se rend compte que l’impôt qu’il va devoir payer au titre de l’année 2019 est de :

10 064€ x 0% = 0€

( 14 400€ – 10 065€ ) x 14% = 607€

Total = 0€ + 607€ = 607€

Décote = 1 208 – ( 607€ x 75% ) = 1 208 – 455 = 753€

Impôt sur le revenu net = 607€ – 753€ = -146€ = 0€

Cédric est donc bien non imposable.

Dans le cadre de la Flat tax, la plus-value de Cédric d’un montant de 5 000€ est imposé à hauteur de 12.8% à l’impôt sur le revenu et 17.2% en matière de prélèvement sociaux.

Impôt sur le revenu = 5 000€ x 12.8% = 640€

Prélèvements sociaux = 5 000€ x 17.2% = 860€

Cédric est donc bien imposé à l’impôt sur le revenu pour un montant de 640€ et 860€ de prélèvements sociaux. Son imposition globale s’élève à 1 500€. Sur 5 000€ de plus-values, 30% ont été ponctionnés par les impôts.

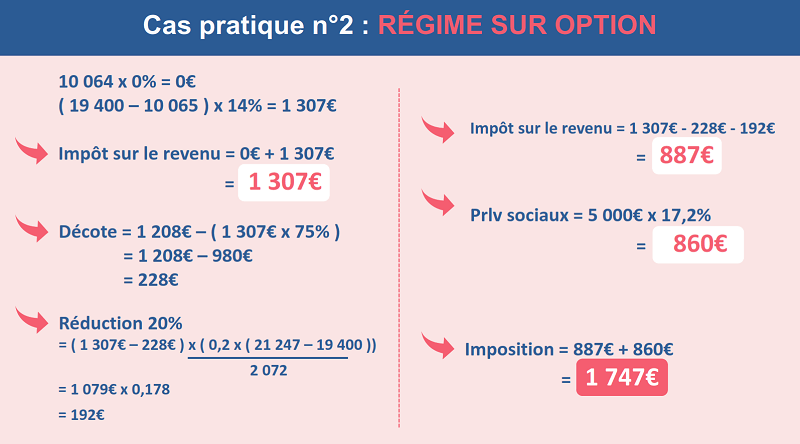

Cédric choisit l’imposition selon le barème progressif

Nous venons de voir que Cédric, en gardant le régime de droit ( la Flat tax ) a été imposé à hauteur de 30% de ses gains. Sur une plus-value de 5 000€, 1 500€ vont aux impôts et il garde 3 500€ pour lui.

Mais que se passe-t-il si Cédric opte pour l’imposition de ses plus-values selon le barème progressif de l’impôt sur le revenu ?

10 064€ x 0% = 0€

( 19 400€ – 10 065€ ) x 14% = 1 307€

Total = 0€ + 1 307€ = 1 307€

Ses revenus étant modestes, il bénéficie d’une décote prévue par l’article 197 du code général des impôts ainsi que la réduction de 20% prévue pour les foyers dont les revenus sont modestes.

Décote = 1 208 – ( 1 307€ x 75% ) = 1 208 – 980 = 228€

Réduction 20% = (1 307€ – 228€) x (0,2 x (21 247€- 19 400) / 2 072) = 1 079€ x 0.178 = 192 €.

Impôt sur le revenu net = 1 307€ – 228€ – 192€ = 887€

Et pour les prélèvements sociaux :

Prélèvements sociaux = 5 000€ x 17.2% = 860€

Cédric est donc bien imposé à l’impôt sur le revenu pour un montant de 887€ et 860€ de prélèvements sociaux. Son imposition globale s’élève à 1 747€. Sur 5 000€ de plus-values, 2 233€ ont été ponctionnés par les impôts soit presque 45%.

Dans le cas de Cédric, il est donc préférable de garder le régime de droit ( Flat tax ) car il sera moins imposé sur ses plus-values.

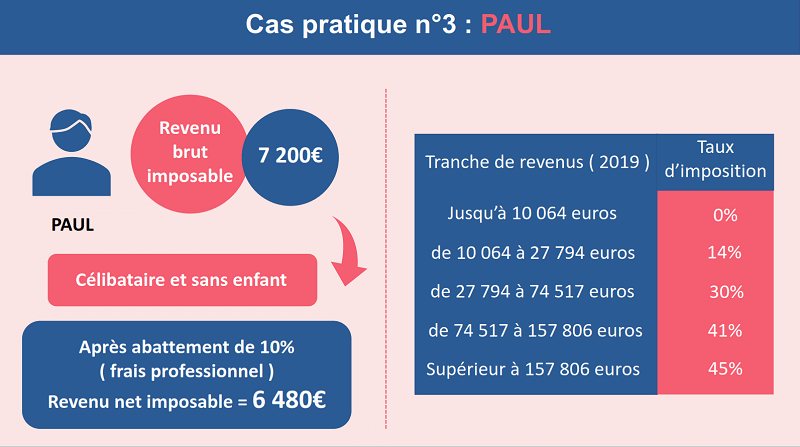

Cas n°3 : Un investisseur non imposable qui a intérêt à choisir l’option pour le barème progressif

Paul, 22 ans, est célibataire et vit chez ses parents. Il vient de terminer ses études et a décroché un CDI à temps partiel dans une enseigne de la grande distribution. Il a perçu en 2019 un salaire net imposable de 600€ par mois soit 7 200€ par an. Il ne dispose d’aucun autre revenu.

En réalisant une simulation sur le site impôt.gouv.fr, on se rend compte qu’il n’est pas imposable au titre de l’année 2019.

6 480€ x 0% = 0€

Impôt sur le revenu brut = 0€

Paul est donc bien non imposable.

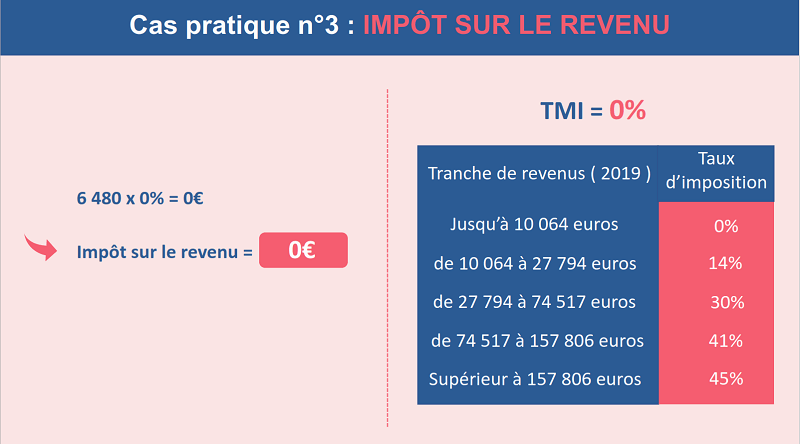

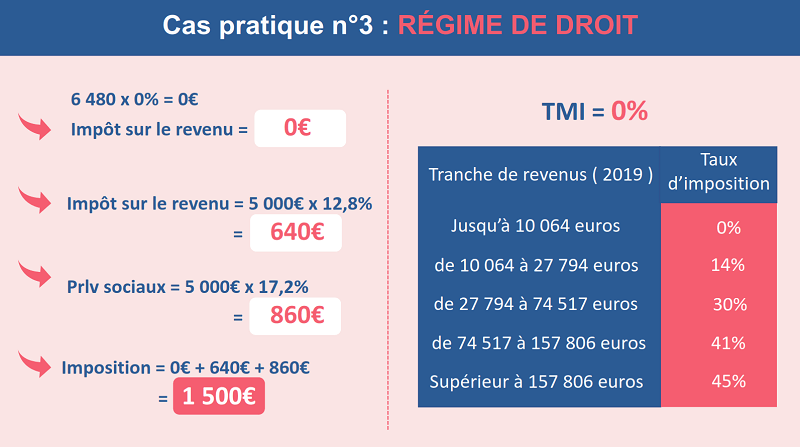

Paul choisit le régime de la Flat tax

Paul a réalisé une plus-value de 5 000€ en tradant des actions et des CFD pendant l’année.

En réalisant une simulation sur le site impôt.gouv.fr, on se rend compte que l’impôt qu’il va devoir payer au titre de l’année 2019 est de :

6 480€ x 0% = 0€

Total = 0€

Dans le cadre de la Flat tax, la plus-value de Paul d’un montant de 5 000€ est imposé à hauteur de 12.8% à l’impôt sur le revenu et 17.2% en matière de prélèvement sociaux sur son avis d’imposition.

Impôt sur le revenu = 5 000€ x 12.8% = 640€

Prélèvements sociaux = 5 000€ x 17.2% = 860€

Paul est donc bien imposé à l’impôt sur le revenu pour un montant de 640€ et 860€ de prélèvements sociaux. Son imposition globale s’élève à 1 500€. Sur 5 000€ de plus-values, 30% ont été ponctionnés par les impôts.

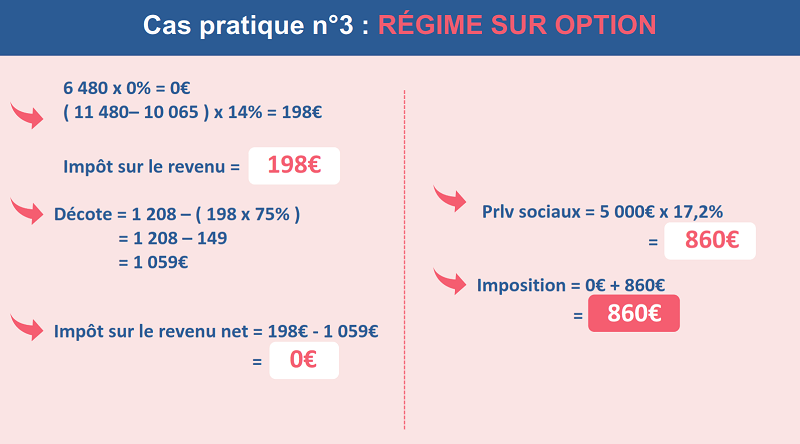

Paul choisit l’imposition selon le barème progressif

Nous venons de voir que Paul, en gardant le régime de droit ( la Flat tax ) a été imposé à hauteur de 30% de ses gains comme dans le cas pratique précédent. Sur une plus-value de 5 000€, 1 500€ vont aux impôts et il garde 3 500€ pour lui.

Mais que se passe-t-il si Paul opte pour l’imposition de ses plus-values selon le barème progressif de l’impôt sur le revenu ?

10 064€ x 0% = 0€

( 11 480€ – 10 065€ ) x 14% = 198€

Total = 0€ + 198€ = 198€

Ses revenus étant modestes, il bénéficie d’une décote prévue par l’article 197 du code général des impôts.

Décôte = 1 208 – ( 198€ x 75% ) = 1 208 – 149 = 1 059€

Impôt sur le revenu net = 198€ – 1 059€ = – 861€ = 0€

Et pour les prélèvements sociaux :

Prélèvements sociaux = 5 000€ x 17.2% = 860€

Paul est donc bien imposé à l’impôt sur le revenu pour un montant de 0€ et 860€ de prélèvements sociaux. Son imposition globale s’élève à 860€. Sur 5 000€ de plus-values, 860€ ont été ponctionnés par les impôts soit presque 17.2%.

Dans le cas de Paul, il est donc préférable pour lui d’être soumis au barème progressif car il sera moins imposé sur ses plus-values.

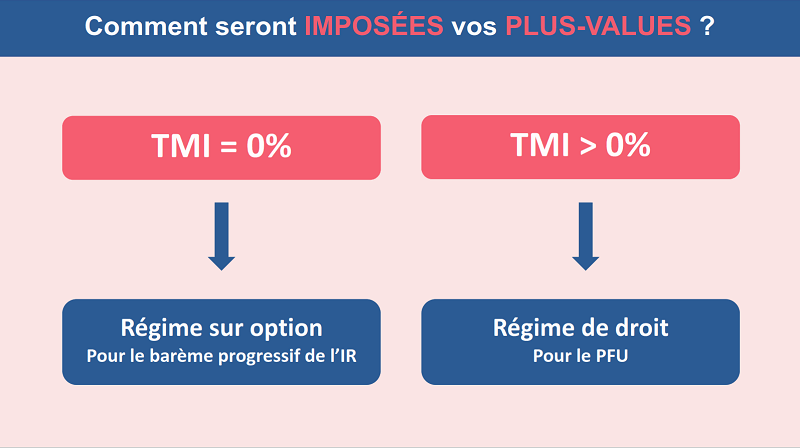

Conclusion

Choisir entre le régime de droit ( Flat tax ) et l’option pour le barème progressif de l’impôt sur le revenu dépend réellement de votre situation en tant que contribuable et du montant de vos plus-values suite à la cession de valeurs mobilières.

Il est donc important, si vous investissez en bourse, de bien comprendre le fonctionnement de cette fiscalité afin de faire le bon choix une fois devant votre déclaration d’impôt sur le revenu.

Pour cela, vous avez accès au simulateur sur le site impôt.gouv.fr. Cet outil est une aide précieuse.

Spécialiste Finance & Bourse

Après une carrière de 8 ans au Ministère de l’économie et des Finances,, Guillaume Van iseghem décide de créer Le Trader du Dimanche en 2018 afin d’aider les investisseurs à décrypter les offres des brokers en ligne.

Alors qu’il place son argent en bourse depuis 2009, il décide de renforcer ses compétences et obtient la certification AMF en 2021 puis valide la formation de conseiller en investissements financiers en 2023.

Sympa ton article ! C’est intéressant d’avoir pris le cas de plusieurs profils pour expliquer l’imposition en fonction de leurs propres cas. Ça aider à bien comprendre et à progresser 😉