Dernière mise à jour : 14 février 2023

L’investissement sur les options demande une certaine gymnastique du cerveau pour comprendre toutes les possibilités qui existent sur ce type de produit dérivé.

Dans cet article, nous allons aborder la vente d’une option Call 🔥, une stratégie qui ressemble à la vente à découvert mais avec quelques subtilités supplémentaires. À travers des exemples chiffrés, découvrez dans quel cas la vente d’options Call peut être utilisée.

👉 Options vs trading directionnel

- Acheter l’actif car vous anticipez une hausse 🚩. L’objectif étant de le revendre plus cher

- Vendre l’actif car vous pensez que son cours va perdre de la valeur 🚩 à l’avenir. Le but étant de racheter celui-ci moins cher afin de dégager une plus-value (la différence)

Ensuite, deux possibilités à l’issue du trade :

- Vous avez bien anticipé le mouvement 🚩 du cours de l’actif et vous êtes gagnant

- Le cours a pris une direction opposée 🚩 et vous subissez des pertes

Vendre une option Call se rapproche de la vente à découvert (short) car l’idée est de spéculer sur la baisse de l’actif. Mais ce n’est pas tout car vous avez également la faculté de gagner de l’argent même si le cours du sous-jacent reste plus ou moins stable (voir progresse un peu).

Et c’est cette particularité qui fait toute la différence.

🔎 La vente d’une option Call : la théorie

Vendre une option call revient à passer un contrat dans lequel vous vous engagez à vendre l’actif sous-jacent à une date et un prix fixé à l’avance 💡. En contrepartie de cet engagement, une prime vous est attribuée au titre du risque qui découle de cet engagement.

Cela signifie que votre prix d’équilibre (prix de revient) à l’échéance, celui où vous ne gagnez ni ne perdez d’argent, se résume au prix d’exercice que vous avez sélectionné lors de l’acquisition de l’option, auquel on ajoute la prime.

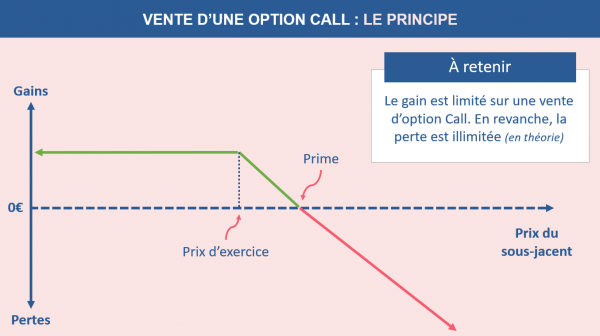

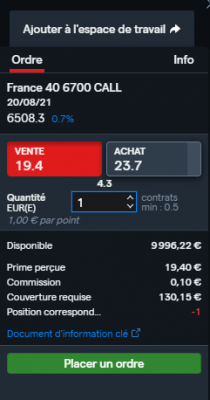

Pour avoir une image précise de ce que représente une stratégie basée sur la vente d’une option Call, il est nécessaire de se référer au schéma ci-dessous :

Comme vous pouvez le voir, le fait de vendre une option Call implique que le gain maximum potentiel est déjà connu à l’avance (il s’agit de la prime ou « premium »). Alors qu’en parallèle, la perte est en théorie illimitée.

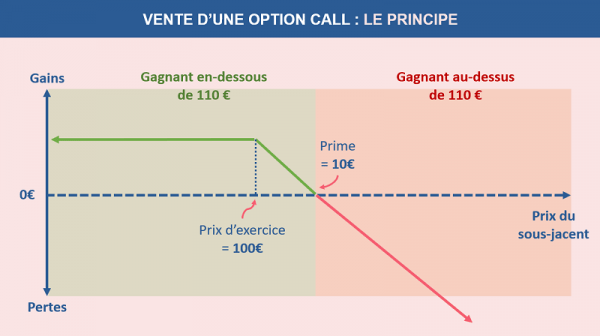

Dans l’exemple ci-dessous, M.X a vendu un option Call dont l’échéance est dans un mois. Le prix d’exercice de l’option est de 100€ et la prime de 10€.

Trois scénarios sont envisageables :

- Le cours du sous-jacent reste inférieur ou égal à 100€ 🚩 à l’échéance de l’option. Dans ce cas, M.X touche le montant de la prime (10€)

- Le cours du sous-jacent est compris entre 100€ et 110€ 🚩 à l’échéance. Le montant du gain sera compris entre 0€ et 10€

- Le cours du sous-jacent est supérieur à 110€ 🚩. Plus le prix va au-delà des 110€, plus M.X perd de l’argent

📌 Vendre une option Call : Cas pratique

Pour que ce soit plus concret, nous allons utiliser un cas pratique à travers un compte de démonstration sur la plateforme IG, qui fait partie de notre sélection des meilleurs brokers options.

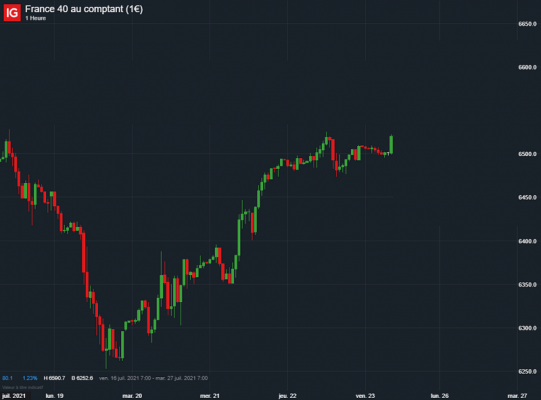

Dans le cas présent, l’indice CAC 40 cote actuellement autour de 6 510 points (fin juillet 2021), un niveau proche de son sommet historique. De votre côté, vous estimez que la probabilité qu’il stagne ou qu’il chute dans le prochain mois est élevée. Avec ce type de scénario, vous pensez qu’il peut être intéressant de vendre une option Call.

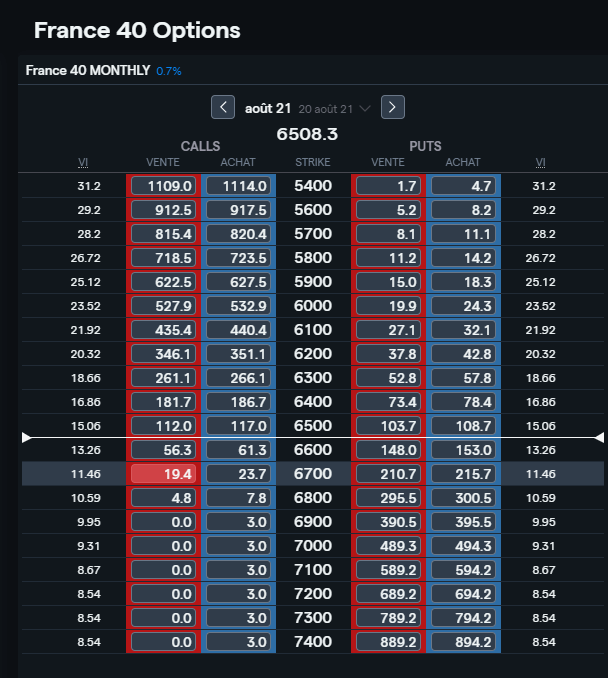

Voici la liste des options listées par IG sur la plateforme pour l’échéance du 20 août 2021 :

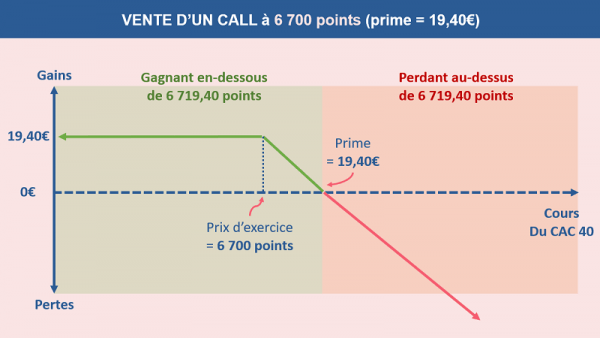

Vous désirez prendre un minimum de risques. Vous vous intéressez à la ligne dont le prix d’exercice est de 6 700 points. La prime est de 19.40€ par contrat.

Pour prendre une position avec 1 contrat (=1€ le point), la marge requise est de 130.15€. La prime perçue est de 19.40€ 💰. Lorsque vous validez la transaction, vous devez régler une commission de 0.10€. À noter que le spread est de 4.3 points sur l’option (écart entre le prix à l’achat de 23.7€ et le prix à la vente de 19.4€).

Pour résumer la situation. Avec cette option, vous savez que le gain maximum que vous pouvez obtenir est de 19.40€ si l’indice CAC 40 reste en-dessous de 6 700 points à l’échéance (20/08/2021).

En revanche, si le CAC 40 est compris entre 6 700 points et 6 719.40 points, votre gain sera compris entre 0€ et 19.40€.

Pour finir, si le CAC 40 dépasse les 6 719.40 points à l’échéance, vous perdrez de l’argent dans l’opération. Le contrat ayant pour valeur 1€ le point, si le CAC 40 devait atteindre 6 800 points à la date d’expiration, la perte serait de 80.60€ (19.40€ – ((6 800 – 6 700) x 1€)).

👉 Stratégie : vendre une option call pour couvrir une position

Dans l’exemple précédent, vous avez effectué un trade à nu. Autrement dit, vous avez vendu une option Call afin d’anticiper une baisse ou une stagnation (voir une légère hausse) du cours de l’indice CAC 40.

Toutefois, la vente d’un Call non couverte est risquée ⚠️. En effet, le risque de pertes est illimité sur une vente d’option Call. Si le cours du sous-jacent venait à grimper fortement, vous vous retrouveriez dans une situation délicate.

Une stratégie régulièrement utilisée par les traders d’options consiste justement à vendre un Call lorsque vous détenez déjà l’actif en question. C’est ce que l’on appelle une stratégie « Covered call » 💎.

L’idée, étant de couvrir une position que vous détenez à l’achat via un autre instrument (un CFD CAC 40 par exemple) si vous pensez que le cours de ce dernier va stagner dans les prochaines semaines. Si votre scénario est validé, vous toucherez la prime de l’option, tout en gardant votre position sur l’autre instrument.

📌 Cas pratique détaillé

Dans le premier cas pratique, l’indice CAC 40 était coté à 6 510 points. Vous aviez vendu un Call dont les caractéristiques étaient les suivantes :

- Prix d’exercice : 6 700 points

- Échéance : 20/08/2021

- Prime : 19.40€

- Valeur du contrat : 1€

- Commission : 0.10€

Dans votre scénario vous pensiez que l’indice CAC 40 ne pouvait pas aller au-delà de 6 719.40 points (votre prix de revient sur l’option).

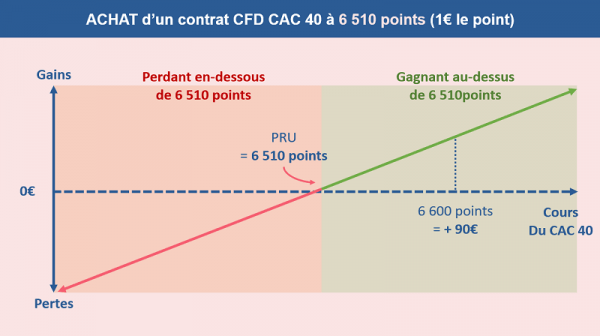

Imaginons que vous déteniez un contrat CFD CAC 40 à 1€ le point, à l’achat (votre PRU est de 6 510 points).

Avec cette stratégie, vous avez couvert votre position sur CFD en vendant une option Call. De cette manière :

- Tant que le CAC 40 reste en dessous de 6 719.40€ (mais au-dessus de 6 510 points), vous êtes gagnant sur les deux tableaux 🚩(CFD et option)

- À 6 719.40€, vous êtes gagnant sur CFD et flat sur l’option 🚩

- Au-dessus de 6 719.40€, vous êtes gagnant sur CFD et perdant sur l’option 🚩 (mais vous restez gagnant dans la globalité)

Par exemple, si à la date d’échéance de l’option, l’indice CAC 40 cote 6 600 points, le bilan est le suivant :

- L’indice phare de Paris a évolué de +90 points (6 600 vs 6 510 points). Avec un contrat à 1€ le point, votre gain est de 90€ 💰 sur cette position

- Le cours du CAC 40 est resté en dessous du prix d’exercice de l’option (6 700 points pour rappel). Vous encaissez la prime dans sa totalité, soit 19.40€ 💰

Votre plus-value est d’un montant de 109.40€ au total. Vous avez gagné de l’argent via vos deux positions respectives.

🎯 Notre avis sur la vente d’options call

Plus risqué que l’achat d’une option PUT, la vente d’une option CALL implique un gain (potentiel) limité, alors que la perte (potentielle) est illimitée ⚠️. Effectuer ce type de transaction à nu est risquée si elle est mal maîtrisée.

Enfin, vendre une option Call est intéressant dans le cadre d’une stratégie visant à couvrir une position 🚀 détenue via un autre instrument (Futures ou CFD par exemple) sur le même sous-jacent et dans certaines proportions.

Et au-delà de la simple couverture, elle peut s’avérer payante car sous certaines conditions, les deux positions peuvent générer un gain.

Spécialiste Finance & Bourse

Après une carrière de 8 ans au Ministère de l’économie et des Finances,, Guillaume Van iseghem décide de créer Le Trader du Dimanche en 2018 afin d’aider les investisseurs à décrypter les offres des brokers en ligne.

Alors qu’il place son argent en bourse depuis 2009, il décide de renforcer ses compétences et obtient la certification AMF en 2021 puis valide la formation de conseiller en investissements financiers en 2023.