Dernière mise à jour : 30 octobre 2025

Comme 95% des investisseurs particuliers, vos ordres sont régulièrement exécutés à un prix moins avantageux qu’espéré car vous ne maîtrisez pas le fonctionnement du carnet d’ordres en bourse. J’ai moi-même perdu 500€ en 2010 sur une seule transaction (Bionersis) car j’avais passé un ordre au marché sur une action peu liquide cotée au fixing. Le spread m’a littéralement massacré. Pourtant, une simple lecture du carnet d’ordres m’aurait fait économiser cette somme en 5 secondes chrono.

Après 15 ans à scruter les marchés quotidiennement, je vais vous donner les clés pour comprendre le carnet d’ordres en bourse 🔥 afin que vous soyez capable de détecter où se cachent les pièges (spreads larges, manipulation de cours) et où se trouvent les opportunités (déséquilibres achat/vente, supports naturels). Comme la théorie ne suffit pas, j’ai codé un simulateur interactif de carnet d’ordres pour vous entraîner sans risque.

🔎 Qu’est-ce qu’un Carnet d’Ordre en Bourse ?

- Le carnet d'ordres est un tableau qui affiche en temps réel tous les ordres d'achat et de vente en attente pour une action 🛡️. Il présente d'un côté les acheteurs (bid) et de l'autre les vendeurs (ask) avec leurs prix et leurs quantités. Concrètement, c'est comme une salle des ventes aux enchères totalement transparente où vous voyez exactement qui veut acheter et qui veut vendre à quel prix. C'est la confrontation permanente entre ces deux camps qui détermine le cours de bourse en temps réel.

- Le carnet d'ordres vous sert à vérifier la liquidité d'une action, anticiper si votre ordre va faire bouger le cours et identifier le spread réel 📌 qui vous coûte de l'argent à chaque transaction. Le carnet d'ordres est aussi votre radar pour détecter les supports et les résistances (là où s'accumulent les gros ordres) et éviter les actions illiquides où le spread peut vous ruiner en une seule transaction (fréquent sur les titres cotés au fixing).

- Le carnet d'ordres se présente sous la forme de deux colonnes 📙. D'un côté, les ordres des acheteurs classés du plus généreux en haut au plus radin en bas et de l'autre côté les ordres des vendeurs rangés du moins cher au plus gourmand. Chaque ligne affiche trois informations : le nombre d'ordres, la quantité totale de titres et le prix proposé.

- La zone la plus importante du carnet d'ordres se situe au niveau des 5 premières lignes de chaque côté ✅ car ce sont les ordres les plus proches du cours actuel. Au-delà, ce sont souvent des ordres "parking" placés par des institutionnels ou des traders patients qui attendent des niveaux techniques éloignés (supports, résistances...).

- Le carnet d'ordres existe en deux versions selon la profondeur affichée 💡. le niveau 1 montre les 5 meilleures lignes d'achat et de vente (gratuit chez les brokers), tandis que le niveau 2 révèle l'intégralité du carnet avec parfois plus de 50 lignes (5 à 30€/mois selon le broker et la place de marché).

Par expérience, le niveau 1 me suffit amplement car toute l’action se passe dans les 5 premières lignes du carnet d’ordres. Seuls les traders actifs sur Futures ou sur des actions (scalpers et day traders) ont réellement besoin d’avoir une vision globale des forces acheteuses et vendeuses.

![[Infographie] Anatomie du carnet d’ordres en bourse](https://letraderdudimanche.com/wp-content/uploads/2025/10/Infographie-Anatomie-du-carnet-dordres-en-bourse.png)

📖 Comprendre le Carnet d’Ordres : Les Signaux à Connaître

- Le carnet d'ordres permet d'identifier une pression acheteuse ou vendeuse sur un titre 🗝️. Concrètement, si les quantités côté achat sont trois fois supérieures au côté vente, les vendeurs vont pouvoir augmenter leurs prix. En revanche, il arrive qu'un gros bloc à la vente écrase la demande, même s'ils peuvent disparaître en une seconde (spoofing) ou être des ordres iceberg qui cachent 90% de leur volume réel.

- Le carnet d'ordres peut vous aider à détecter des pièges 🔎 puisqu'un gros ordre de 50 000 actions peut apparaître pour faire croire à un support, puis disparaître juste avant d'être touché. C'est encore plus flagrant avec les algorithmes de trading haute fréquence qui sont capable de placer et d'annuler des milliers d'ordres par seconde pour tester le marché (visible sur les actions du CAC 40).

- Le carnet d'ordres vous donne l'opportunité d'adapter votre stratégie 📌. En présence d'un carnet liquide et équilibré, vous pouvez trader sereinement au marché car le spread est serré. En revanche, si le carnet manque de liquidité avec des trous béants entre les prix, privilégiez des ordres à cours limité car c'est plus prudent.

Attention au spread sur les penny stocks peu liquides car un décalage de quelques centimes peut vous faire perdre plusieurs centaines d’euros. J’ai déjà vu des ordres au marché s’exécuter 5% au-dessus du cours ! J’imagine la tête déconfite de ces investisseurs lorsque la transaction a été validée…

⚙️ Comment Fonctionne l’Exécution des Ordres

L’exécution des ordres dans le carnet respecte trois règles que vous devez absolument maîtriser puisqu’il existe une hiérarchie stricte qui détermine qui est servi en premier.

- Règle n°1 : le meilleur prix l'emporte toujours 💰. Imaginons que vous souhaitez acheter 100 actions Carrefour et que le carnet affiche des vendeurs à 15,50€ (200 actions), 15,52€ (50 actions) et 15,55€ (150 actions). Même si vous mettez un ordre à 15,60€, vous serez exécuté à 15,50€ car c'est le meilleur prix disponible à la vente.

- Règle n°2 : c'est le premier arrivé qui est le premier servi lorsque le prix est identique 🏆. Par exemple, trois acheteurs veulent acheter des actions Carrefour à 15,50€. Pierre a placé son ordre à 9h01, Henri à 9h15 et Jacques à 9h30. Si un vendeur arrive avec 100 actions à 15,50€, c'est Pierre qui sera servi en priorité car il a placé son ordre avant les deux autres. Henri et Jacques attendront le vendeur suivant.

- Règle n°3 : les ordres au marché (ATP) sont prioritaires sur tous les ordres à cours limité ✅. En contrepartie du risque d'être exécuté à n'importe quel prix,vous passez devant tout le monde dans le carnet d'ordres. Je vous invite à utiliser ce type d'ordre avec précaution si vous débutez en bourse.

✅ 5 Exemples Concrets pour Comprendre le Carnet d’Ordres

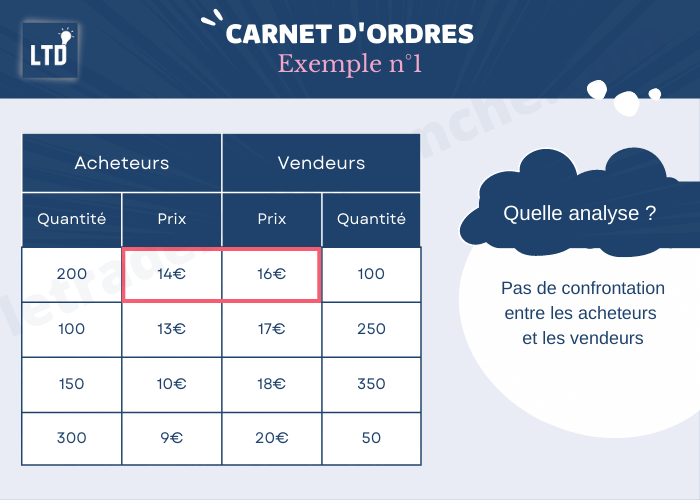

👉 Exemple n°1 : Absence de confrontation

- Dans ce carnet d'ordres, le meilleur acheteur propose 14€ mais le vendeur le moins gourmand demande 16€. Avec un spread de 2€, c'est l'impasse totale puisqu'aucune transaction n'est possible ❌. Sur les actions peu liquides, ce genre de spread est fréquent à l'ouverture.

- Vous avez trois possibilités : soit vous attendez que l'un des deux camps craque, soit vous placez un ordre entre les deux (par exemple à 15€) pour amorcer le marché ou bien vous configurez un ordre à cours limité à 16€ afin d'être exécuté à ce prix (partiellement ou totalement selon le nombre de titres souhaités).

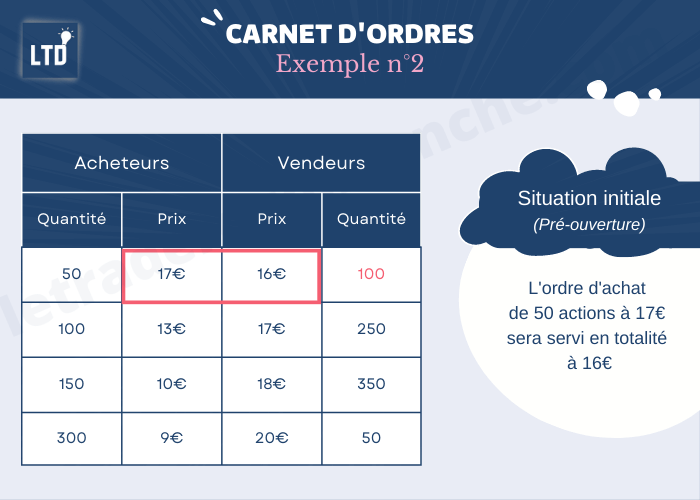

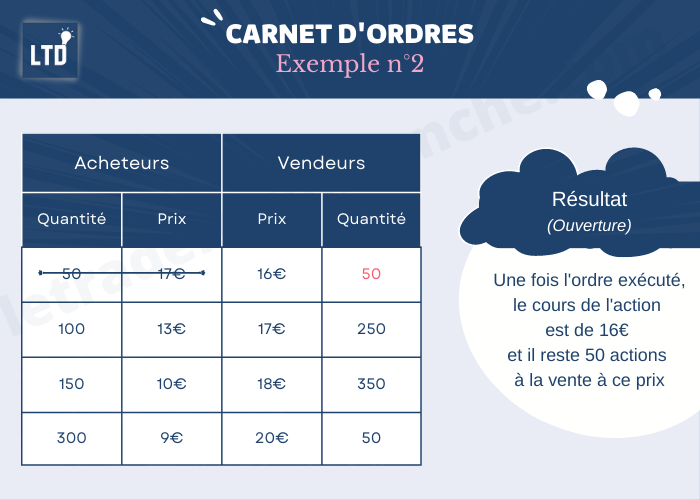

👉 Exemple n°2 : l’ordre à cours limité dans le carnet d’ordres

- Le carnet d'ordres affiche un spread inversé en pré-ouverture avec le meilleur acheteur à 17€ et le meilleur vendeur à 16€. L'ordre d'achat de 50 actions à cours limité fixé à 17€ ne s'exécute pas à 17€ mais au meilleur prix disponible, soit 16€. C'est la règle du meilleur prix qui s'applique. L'ordre de 50 actions est totalement exécuté à 16€.

- Le cours de l'action est maintenant fixé à 16€ (prix de la dernière transaction). Il reste 50 actions à vendre à 16€ dans le carnet. Le spread est maintenant normal : 13€/16€.

Un ordre à cours limité fixe votre prix maximum à l’achat (ou minimum à la vente), mais si le marché propose mieux, vous en bénéficiez automatiquement. C’est pour ça que je recommande toujours les ordres à cours limité car vous bénéficiez d’une protection au niveau du prix et vous gardez l’opportunité d’acheter moins cher ou vendre plus cher si une meilleure offre survient.

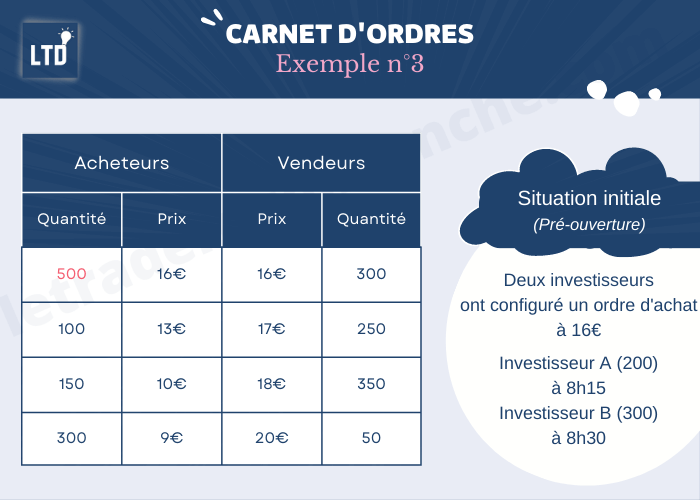

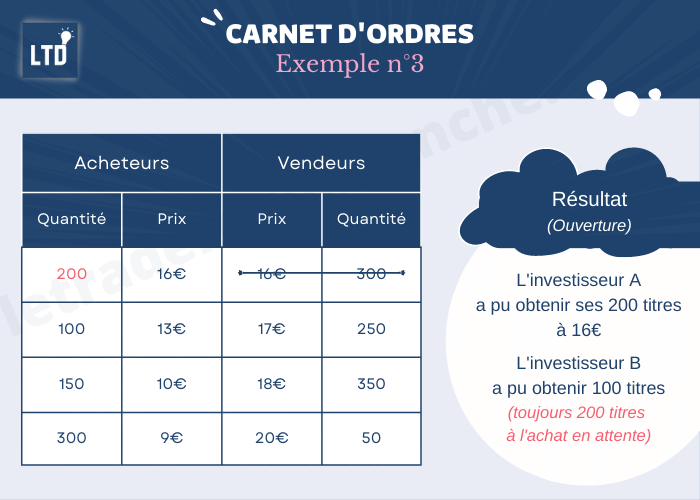

👉 Exemple n°3 : Premier arrivé, premier servi

- Deux investisseurs ont placé un ordre d'achat à 16€ dans le carnet d'ordres. L'investisseur A a passé son ordre de 200 actions à 8h15 tandis que l'investisseur B a placé son ordre de 300 actions à 8h30. Un vendeur arrive avec 300 actions à 16€. L'investisseur A est servi en totalité (200 actions) car il était là en premier. L'investisseur B ne récupère que les 100 actions restantes sur les 300 qu'il voulait.

- Le cours de l'action est désormais fixé à 16€. L'investisseur A a obtenu ses 200 actions tandis que l'investisseur B doit attendre avec 200 actions toujours en attente dans le carnet. C'est la règle de l'antériorité : à prix égal, l'heure de passage de l'ordre départage.

Sur une action très demandée, ne traînez pas ! Si vous voyez un prix qui vous convient, placez votre ordre immédiatement car attendre 15 minutes peut vous faire passer derrière 50 autres investisseurs au même prix. J’ai vécu cette situation des dizaines de fois ces 15 dernières années !

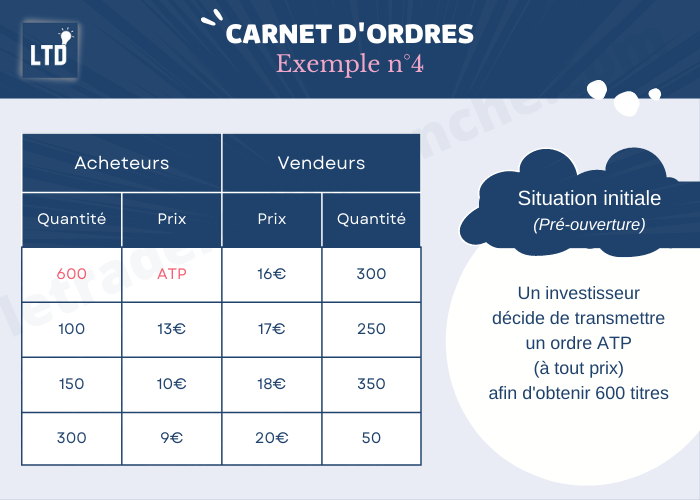

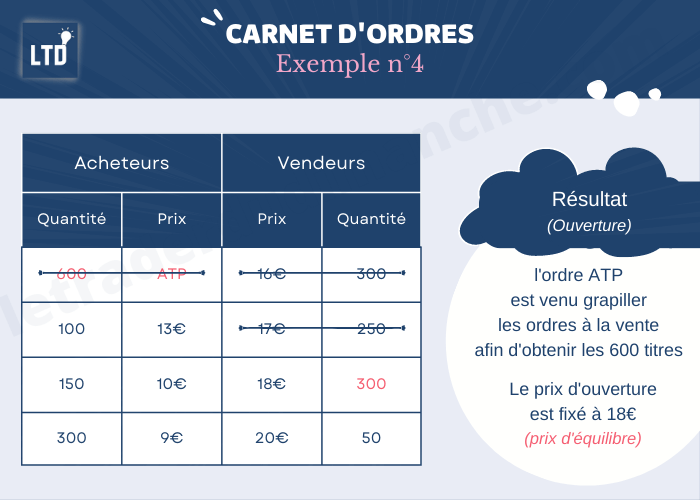

👉 Exemple n°4 : La priorité des ordres ATP

- Un investisseur décide de passer un ordre ATP (À Tous Prix) pour obtenir 600 actions immédiatement, peu importe le prix. L'ordre ATP "grappille" toutes les actions disponibles en remontant le carnet. Il prend d'abord les 300 actions à 16€, puis les 250 à 17€ et enfin 50 actions à 18€ pour compléter les 600 désirées. Les ordres à cours limité qui attendaient sont court-circuités.

- Le prix d'ouverture est désormais fixé à 18€ (dernière exécution). L'investisseur a payé en moyenne 16,75€ au lieu des 16€ espérés pour obtenir ses 600 actions.

En 2011, j’ai fait exactement cette erreur sur Loyal Touch, une action cotée au fixing sur Alternext. Mon ordre ATP a aspiré une grande partie du carnet jusqu’à 6% au-dessus du cours. Bilan : je n’ai plus jamais fait l’erreur de placer un ordre ATP sur une action illiquide !

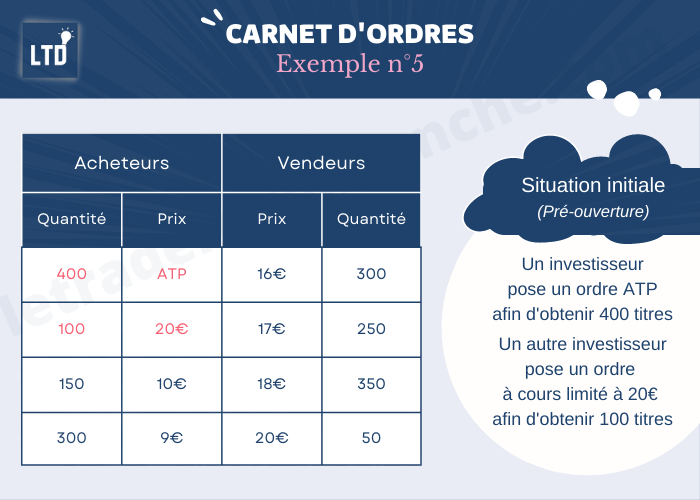

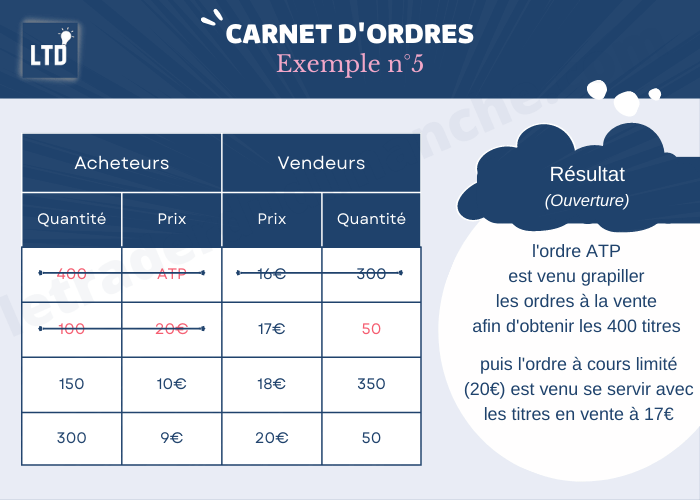

👉 Exemple n°5 : Cas complexe avec calculs

- Deux ordres arrivent simultanément en pré-ouverture. Un investisseur place un ordre ATP pour 400 actions (priorité absolue) et un autre place un ordre limité à 20€ pour 100 actions (au-dessus de la meilleure offre à la vente).

- L'ordre ATP est servi en premier car il est prioritaire sur tous les ordres limités donc il prend les 300 actions à 16€ et 100 actions à 17€ (400 titres au total). De son côté, l'ordre à cours limité fixé à 20€ peut maintenant s'exécuter et obtient les 100 actions qu'il voulait sur les 150 actions restantes à 17€.

- Le cours d'ouverture est désormais fixé à 17€. L'investisseur ATP a ses 400 actions (prix moyen 16,25€) tandis que l'investisseur avec son ordre à cours limité a obtenu 100 actions à 17€.

Les ordres ATP passent toujours en premier, même s’ils arrivent après. Si vous voulez absolument vos titres, l’ordre ATP est votre ami. En revanche, si vous voulez maîtriser votre prix, l’ordre à cours limité est obligatoire. À vous de choisir votre priorité : quantité garantie ou prix maîtrisé ?

📊 Types d’Ordres et leur Visibilité dans le Carnet

- L'ordre à cours limité 🟩 est le seul ordre vraiment transparent. Vous fixez votre prix maximum à l'achat (ou minimum à la vente) et il est visible dans le carnet pour tous les participants. L'ordre à cours limité vous offre une protection totale sur le prix et vous offre l'opportunité d'acheter moins cher (ou vendre plus cher) si le marché propose mieux. En revanche, vous n'avez pas la garantie d'être servi.

- L'ordre au marché (ATP) ⚡ s'exécute instantanément en prenant les meilleures offres disponibles donc on le voit apparaître furtivement dans le carnet le temps de son exécution. L'ordre au marché vous garantit d'être servi mais il peut vous coûter une fortune si le titre est peu liquide.

- L'ordre à seuil de déclenchement 📌 reste invisible dans le carnet jusqu'à ce que le cours touche votre seuil, puis se transforme en ordre au marché ou limité. Il permet de protéger vos gains ou limiter vos pertes sans réveler votre stratégie.

- L'ordre à plage de déclenchement ⏱️ a un fonctionnement similaire à l'ordre à seuil de déclenchement puisqu'il se déclenche lorsque le cours atteint le seuil que vous avez fixé. La différence, c'est qu'il vous donne l'opportunité de ne pas acheter au-dessus d'un certain prix (ou de ne pas vendre en dessous d'un certain prix).

- L'ordre iceberg ⚠️ permet de transmettre des gros ordres dans le carnet d'ordres en affichant qu'une fraction (500 au lieu de 10 000 titres par exemple). Ce type d'ordres est généralement utilisé par les institutionnels afin d'acheter ou de vendre massivement des titres sans affoler le marché.

J’utilise les ordres limités dans 95% des cas car je me suis trop fait avoir dans le passé avec des ordres au marché qui ont littéralement vidé le carnet… Pour les ordres stop, j’utilise des trailing stop (découvrez comment configurer un stop suiveur sur la plateforme Nanotrader) qui remontent automatiquement avec le cours pour suivre la tendance. Pour approfondir le trading avec le carnet d’ordres, consultez mon guide sur le trading au carnet d’ordres.

| Type d'ordre | Visibilité dans le carnet | Avantage | Inconvénient |

|---|---|---|---|

| Cours limité | ✅ Oui | Prix maîtrisé | Non-exécution possible |

| Au marché (ATP) | ⚡ Très rapide | Exécution garantie | Prix incontrôlé |

| Stop | ❌ Non | Protection gains/pertes | Déclenchement intempestif |

| Iceberg | 🧊 Partiel | Discrétion | Réservé aux pros |

🏵️ Quels brokers permettent d’accéder au carnet d’ordres ?

L’accès au carnet d’ordres varie énormément selon votre broker et votre budget. Certains le donnent gratuitement, d’autres vous facturent jusqu’à 30€ par mois selon les places boursières. Pour vous y retrouver, j’ai réalisé un comparatif des frais pour accéder aux données de niveau 1 & 2 sur Euronext Paris.

| Brokers en ligne | Carnet d'ordres de niveau 1 (Euronext Paris) | Carnet d'ordres de niveau 2 (Euronext Paris) |

|---|---|---|

| XTB | ❌ Non | ❌ Non |

| Saxo Banque | ✅ Oui (7€ par mois) | ✅ Oui (7€ par mois) |

| Interactive Brokers | ✅ Oui (Gratuit) | ✅ Oui (3€ par mois) |

| Trade Republic | ❌ Non | ❌ Non |

| DEGIRO | ✅ Oui (Gratuit) | ❌ Non |

| Fortuneo | ✅ Oui (Gratuit) | ❌ Non |

| Bourse Direct | ✅ Oui (Gratuit) | ❌ Non |

| EasyBourse | ✅ Oui (Gratuit) | ❌ Non |

| BoursoBank | ✅ Oui (Gratuit) | ❌ Non |

Même si ce sont d’excellents compte-titres (voir mon comparatif des meilleurs CTO), des courtiers comme XTB et Trade Republic ne permettent pas d’accéder au carnet d’ordres sur leurs plateformes, un inconvénient majeur sur les petites valeurs peu liquides. Heureusement, j’ai un CTO chez BoursoBank pour scruter le carnet avant de passer un ordre sur l’une des deux autres plateformes.

✅ Les 5 Erreurs Fatales avec le Carnet d’Ordres

- Erreur n°1 : Passer un ordre au marché sur une action illiquide 💀 car si le carnet est presque vide, le spread risque de vous faire perdre plusieurs centaines ou milliers d'euros instantanément. J'ai rencontré ce phénomène plusieurs fois sur le Marché Libre dans les années 2010, , notamment sur Strategeco Solar où j'ai vu un investisseur perdre 6% à l'ouverture du marché.. La solution : ne jamais placer un ordre au marché si le spread dépasse 1%.

- Erreur n°2 : Confondre le bid (achat) et le ask (vente) 🤦, ce qui peut vous amener à aligner votre prix de vente sur la meilleure offre d'achat au lieu de la meilleure offre à la vente. Résultat : le manque à gagner est équivalent au spread.

- Erreur n°3 : Ignorer le spread sur les petits ordres 📉 car sur 500€ d'achat avec un spread de 2%, vous perdez déjà 10€. Si vous multipliez ce type de transaction 50 fois dans l'année, c'est 500€ partis en fumée... Dans ce cas, optez plutôt pour un ordre à cours limité.

- Erreur n°4 : Placer un ordre limite trop éloigné 🎯. Par exemple, un ordre d'achat à 14€ quand le cours est à 20€ a peu de chance d'être exécuté et n'a donc aucun intérêt. Restez dans une fourchette de 2-3% du cours actuel pour augmenter la probabilité qu'il soit exécuté.

- Erreur n°5 : Paniquer devant les ordres qui bougent 😱. Par expérience, le carnet change 100 fois par seconde sur les actions les plus liquides du CAC 40 comme la Société générale ou Publicis. Ne modifiez pas votre ordre toutes les 30 secondes sinon vous risquez de faire des bêtises.

Si vous tradez via le Service de Règlement Différé (SRD), les risques sont différents en raison de l’effet de levier mais tout aussi présents.

📊 Testez Mon Simulateur Interactif de Carnet d’Ordres

Après des années à expliquer le carnet d’ordres avec des schémas statiques, j’ai développé ce simulateur interactif pour que vous puissiez vraiment comprendre la mécanique. Aucun concurrent ne propose cet outil 🔥. Choisissez un scénario, passez un ordre et voyez en temps réel comment il s’exécute dans le carnet. C’est le seul moyen de vraiment « sentir » le marché sans risquer un centime.

Une lecture efficace du carnet d’ordres vous offre l’opportunité d’optimiser votre point d’entrée ✅ (ou de sortie) sur une action ou un produit dérivé et de juger quel est l’ordre le plus adapté pour y arriver. Pour vous entraîner à manier le carnet d’ordres, sachez que vous avez la possibilité d’ouvrir un compte de trading démo chez de nombreux brokers en ligne comme IG et Saxo Banque.

🎮 Simulateur de Carnet d'Ordres

Entraînez-vous sans risque sur 3 scénarios réels

🟢 ACHAT (Bid)

🔴 VENTE (Ask)

🎯 Passer un Ordre

* Investir implique un risque de perte en capital. Ce simulateur est fourni à titre indicatif uniquement et ne constitue ni un conseil en investissement, ni une incitation à investir.

💡 Quiz : Maîtrisez-vous le Carnet d’Ordres ?

Vous pensez avoir compris le carnet d’ordres ? Ce quiz de 8 questions va tester vos connaissances, des bases jusqu’aux concepts avancés. Chaque bonne réponse vous rapproche du niveau expert. À la fin, vous saurez exactement où vous en êtes et ce qu’il vous reste à apprendre. C’est parti !

* Investir implique un risque de perte en capital. Ce quiz est fourni à titre indicatif uniquement et ne constitue ni un conseil en investissement, ni une incitation à investir.

🤔 Questions fréquentes

Le carnet d'ordres est un tableau qui affiche en temps réel tous les ordres d'achat (bid) et de vente (ask) en attente pour une action. En général, il montre les 5 meilleures offres de chaque côté avec le prix, la quantité et le nombre d'ordres, permettant de voir l'offre et la demande instantanément.

Votre ordre n'est pas exécuté car votre prix limite est trop éloigné du cours actuel, qu'il n'y a pas assez de liquidité sur le titre, que vous êtes en dehors des heures de marché (9h-17h30 sur Euronext Paris) ou bien d'autres ordres au même prix sont prioritaires car ils ont été passés avant le vôtre.

Un ordre iceberg n'affiche qu'une petite partie de sa quantité réelle dans le carnet. Par exemple, il affiche 500 actions alors qu'il en cache 10 000. Les institutionnels utilisent cette technique pour acheter ou vendre massivement sans faire bouger le cours. Le reste apparaît au fur et à mesure des exécutions.

Une action est liquide lorsque le spread est inférieur à 0,5% avec des quantités importantes dans le carnet. Les actions du CAC 40 sont toutes liquides, contrairement aux small caps cotées sur Euronext Access.

En continu (9h-17h30), le carnet évolue en permanence avec confrontation immédiate des ordres. Au fixing (2 fois par jour à 11h30 et 16h30), tous les ordres s'accumulent jusqu'à l'ouverture qui détermine un prix unique d'équilibre.

Spécialiste Finance & Bourse

Après une carrière de 8 ans au Ministère de l’économie et des Finances,, Guillaume Van iseghem décide de créer Le Trader du Dimanche en 2018 afin d’aider les investisseurs à décrypter les offres des brokers en ligne.

Alors qu’il place son argent en bourse depuis 2009, il décide de renforcer ses compétences et obtient la certification AMF en 2021 puis valide la formation de conseiller en investissements financiers en 2023.