Dernière mise à jour : 11 février 2023

Le trading de contrats à terme est généralement réservés aux traders confirmés. Pourtant, même parmi eux, certains se demandent encore quelle est la différence entre un contrat Futures et un contrat Forwards.

Afin de vous aider à distinguer ces deux types de contrats à terme, découvrez les 4 différences majeures qui existent entre les Futures et les Forwards 🔥.

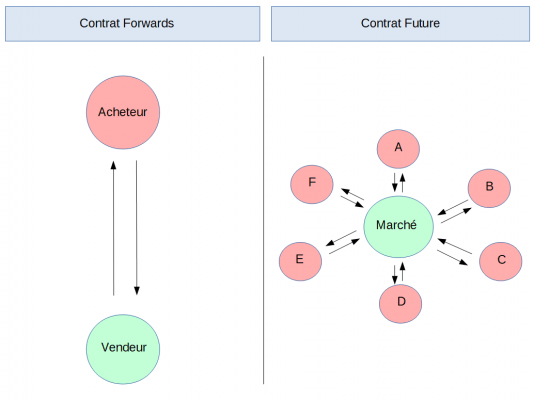

👉 Futures vs Forwards : des échanges bilatéraux ou multilatéraux

Dans le cadre du Forwards, il s’agit d’une négociation de gré à gré, entre deux parties ⭐ qui se connaissent et à un prix fixé à l’avance.

En revanche, les Futures se négocient entre une multitude d’intervenants 💡 qui interviennent sur le marché de manière anonyme. Il n’y a donc pas de négociation direct car l’ensemble des transactions sont centralisées et transitent par un intermédiaire.

👉 Forwards versus Futures : Quel type de contrat ?

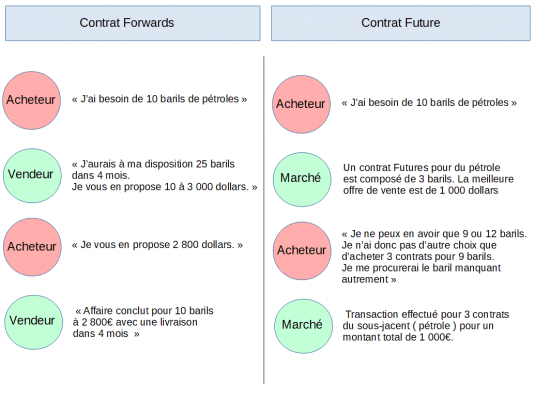

Qu’il s’agisse de matières premières (pétrole, blé…) ou encore de devises, les contrats à terme permettent de contracter toutes sortes de transactions, à condition que les termes de ces derniers soit validés aussi bien par l’acheteur que le vendeur.

- Les contrats Forwards ont la particularité d’être personnalisés 🚩. En effet, les termes de l’accord concernent des éléments bien spécifiques ( quantité, type de bien, échéance…) qui ne sont pas transposable ( ou peu propice ) auprès d’un autre intervenant. Les deux parties peuvent donc négocier au mieux en fonction de leur besoins réels. Un industriel pourra passer un accord avec un éleveur pour acheter 225 kg de cuisses de poulet car son besoin est bien de 225kg et pas de 250 ou 300kg

- Les contrats Futures, quant à eux, sont standardisés 🚩. La valeur d’un contrat est fixée pour chaque sous-jacent. Par exemple, un contrat sur du vin va fixer la quantité ( 5 caisses ), la devise ( l’Euro ) mais aussi l’échéance ( 3 mois, 6 mois… ). Un acheteur ne pourra pas modifier les termes du contrat et sera forcé de s’adapter en achetant plus ou moins de contrats pour coller au mieux avec ses objectifs en terme de spéculation ou ses besoins s’il souhaitent se couvrir ( risque de change par exemple ). Si on compare avec l'exemple précédent, ici un acheteur qui souhaite 12 caisses de vin devra choisir entre acheter 2 contrats (10 caisses soit moins que son besoin réel ) ou 3 contrats ( 15 caisses soit plus que nécessaire )

👉 Futures ou Forwards : une durée de vie qui diffère

Les Forwards sont des contrats à terme personnalisés signés entres deux parties et qui ont pour objectif de se couvrir contre la volatilité des prix d’un bien. L’accord concerne des éléments spécifiques et rend ce dernier difficilement transférable ⚠️.

Les Futures, en ce qui les concernent, ont la particularité d’être standardisés et offrent la possibilité d’être achetés ou vendus pendant les heures de cotations sur le marché via un broker spécialisé dans le trading de Futures.

La liquidité, en raison d’un nombre plus ou moins important d’acheteurs et de vendeurs, permet donc à n’importe qui de céder son contrat facilement ✅.

👉 Futures vs Forwards : un risque de contrepartie ?

Lorsqu’on achète un bien où qu’on le vend, on est jamais certain que l’opération se déroule sans problème. L’acheteur peut très bien ne plus avoir les fonds nécessaires pour honorer la transaction.

Le vendeur, quant à lui, peut ne plus être en possession du bien. C’est le cas, par exemple d’un agriculteur qui a sa production détruite à la suite d’une violente tempête. Ou d’une entreprise qui serait à court de trésorerie à la suite de plusieurs événements imprévus comme le coût lié à une grève par exemple.

Ce risque existe pour les contrats Forwards ⚠️ car ces derniers se font de gré à gré entres deux parties. Le montant de l’opération étant réglé uniquement à l’échéance du contrat, la situation des deux parties peut donc évoluer entre la date de départ du contrat et celle de sa concrétisation, comme on l’a vu précédemment. La possibilité d’avoir un mauvais payeur est également envisageable.

Les Futures ont prévu une parade pour pallier au risque de défaut d’un intervenant sur le marché en plaçant un intermédiaire au centre des échanges 📌 et qui a une fonction de contrepartie ⚡.

Toutes les opérations, que ce soit à l’achat ou à la vente, passent par cet intermédiaire qui est la chambre de compensation et qui se porte garant.

Pour éviter au maximum le risque de défaut, chaque intervenant doit verser à cette structure un dépôt de garantie 💰 (la marge), c’est à dire une somme minimum en deçà duquel il n’est pas possible de maintenir une position sur un contrat.

De plus, ce dépôt de garantie est ajusté quotidiennement en fonction de la différence entre le cours de compensation du jour et celui de la veille. Il est donc nécessaire de trader les Futures avec un capital suffisant.

🎯 Forwards versus Futures : que retenir de leurs différences ?

A travers ses quatre grandes différences, on peut constater que les intervenants bénéficient d’une plus grande facilité de cession et une forte sécurité des échanges 🔎, à travers un marché réglementé, lorsqu’ils passent par des courtiers Futures fiables.

De la même manière, ces derniers jouissent d’une liquidité sans comparaison avec les Forwards.

Toutefois, le principal avantage des Forwards tient justement à la personnalisation du contrat 🔥 qui correspond au mieux aux besoins des deux parties. Chose moins aisée concernant les Futures qui obligent les intervenants à s’adapter en fonction de la taille des contrats.

Spécialiste Finance & Bourse

Après une carrière de 8 ans au Ministère de l’économie et des Finances,, Guillaume Van iseghem décide de créer Le Trader du Dimanche en 2018 afin d’aider les investisseurs à décrypter les offres des brokers en ligne.

Alors qu’il place son argent en bourse depuis 2009, il décide de renforcer ses compétences et obtient la certification AMF en 2021 puis valide la formation de conseiller en investissements financiers en 2023.