Dernière mise à jour : 2 octobre 2023

En bourse, les meilleurs traders ont pour habitude de focaliser leur attention sur la gestion du risque avant le profit. Pour cette raison, nombreux sont ceux qui se tournent vers les options afin d’obtenir un instrument capable de construire des stratégies complexes et la capacité de couvrir efficacement ses positions.

Parmi les combinaisons d’options, l’une d’entres elles permet de parier sur une baisse de l’actif sous-jacent tout en se laissant une faible marge d’erreur. Le tout, en octroyant à son détenteur une perte et un gain potentielle limitée.

Dans cet article, vous allez découvrir à quoi sert une stratégie basée sur un Bear Call spread, comprendre ses spécificités et savoir dans quel cas il est possible de l’utiliser.

Bear Call spread vs vente d’une option Call seule

Les novices qui découvrent les options sont souvent tentés de reproduire les mêmes schémas qu’ils appliquaient jusque là sur des produits financiers purement directionnels, à l’image des CFD.

Lorsqu’ils veulent shorter un actif, ils se contentent d’aller au plus simple et vendre une option Call (c’était mon cas jusqu’à présent) en priant pour que le cours du sous-jacent ne progresse pas. Un plan qui possède des défauts et que nous allons détailler.

Les limites de la vente d’une option Call

Comme nous venons de le préciser, la vente d’une option Call permet de spéculer sur la baisse d’une action, d’un indice ou d’un autre produit.

Ce type de stratégie possède deux spécificités :

- Votre gain potentiel maximum est plafonné au montant de la prime alors que votre perte potentielle maximale est illimitée (à mesure que le cours progresse).

- Vous partez avec un avantage au départ car votre point mort (seuil de rentabilité) est égal au prix du strike de l’option choisie auquel on ajoute la prime.

Cliquez sur les images pour les afficher à la taille réelle.

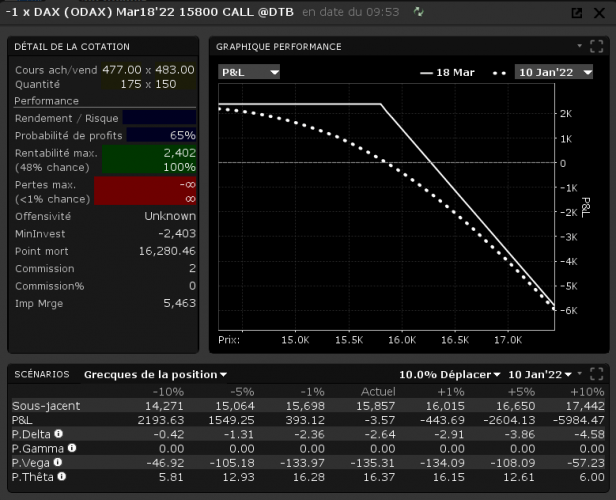

Par exemple, avec un indice Dax 40 à 15 842 points en date du 10/01/2022, vous avez la possibilité de vendre une option Call, à échéance du 18 mars 2022 (67 jours), dont le strike est de 15 800 points et dont la prime est de 480 points.

Comme vous pouvez le voir sur la simulation réalisée sur la plateforme de trading professionnelle IB, le seuil de rentabilité du trade est fixé à 16 280 points (15 800 + 480), soit 438 points au-dessus du cours actuel. À l’échéance, vous êtes donc gagnant si le cours du Dax 40 est inférieur à ce niveau.

Le fait d’obtenir un avantage dès l’ouverture de la position est un élément intéressant car sur les CFD, si le cours du sous-jacent part dans le mauvais sens, vous êtes immédiatement en pertes latentes. Avec une vente d’option Call, vous pouvez gagner de l’argent même si le cours baisse stagne ou progresse de manière modérée.

Pour autant, la stratégie possède un défaut important. Celui de pouvoir perdre un montant théoriquement illimité. Exactement comme si vous ne mettiez pas de stop loss. Vous êtes à la merci du marché si le scénario tourne au fiasco.

Dans cette simulation, votre perte potentielle maximale n’a pas de limite.

Par exemple, si le cours du Dax atteint 17 000 points à l’échéance, votre capital sera amputé de 3 600€ ((17 000 – 16 280) x 5). Votre gain lui, en revanche, est bien limité à la prime, soit 2 400€ (480 x 5).

Comment fonctionne le Bear Call spread ?

Le Bear Call spread correspond à une combinaison de deux options Call. La méthode consiste à acheter et vendre une option Call de même échéance mais avec un prix d’exercice (strike) différent. L’option vendue ayant un strike inférieur à l’option achetée.

Cette stratégie, de la famille des « vertical spreads », a deux conséquences :

- Le gain potentiel est limité, exactement comme pour la vente d’une option Call seule. Mais elle va aussi entraîner une limite à la perte potentielle.

- En contrepartie, le point mort de votre trade est moins avantageux par rapport à une vente d’option Call seule car il est plus bas.

- Vous êtes gagnant si le cours baisse, stagne ou monte légèrement d’ici l’échéance. À noter que vous bénéficiez d’un Thêta positif, le temps qui s’écoule est en votre faveur.

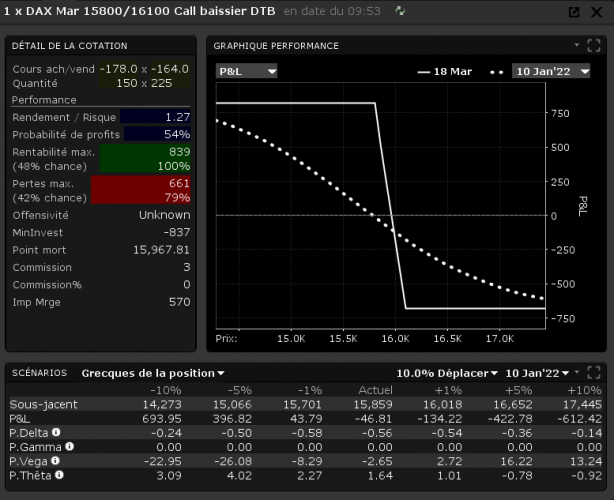

Dans la simulation, vous voyez qu’à configuration identique (Dax 40 à 15 842 points) et en gardant la vente d’une option Call avec un strike à 15 800 points (prime = 480 points), le fait d’acheter une option Call avec un strike à 16 100 points (prime = 312 points) afin de former un Bear Call spread modifie le scénario.

Le profit potentiel maximum correspond à la différence entre les deux primes, soit 840€ ((480 – 312) x 5).

Pour connaître la perte potentielle maximale, il suffit de calculer l’écart entre les deux strikes et déduire le montant correspondant à la différence entre les deux primes :

Perte potentielle max = ((16 100 – 15 800) – (480 – 312)) x 5

Perte potentielle max = (300 – 168) x 5

Perte potentielle max = 660

La perte potentielle maximale est donc de 660€.

Pour finir, le point mort (breakeven) est à 15 967 points (vs 16 280 points auparavant).

Vous pouvez noter que le profil rendement/risque est particulièrement intéressant avec cette combinaison (1.27).

Comment choisir le strike des deux options ?

Modifier le strike des deux options a un impact sur le scénario envisagé. Il entraîne un changement dans la limite de gains et de pertes.

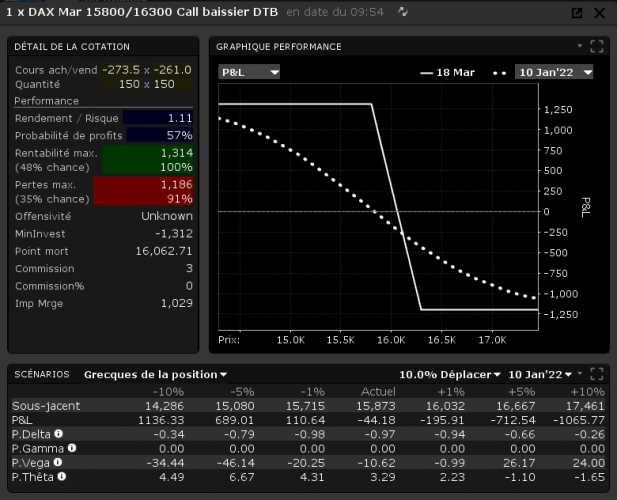

Dans le 1er scénario (15 800/16 300), nous avons augmenté le strike relatif à l’achat de l’option Call (16 300 vs 16 100). Cela a pour conséquence de diminuer le profil rendement/risque (1.11) et d’augmenter en valeur absolue la perte potentielle maximale sur le trade.

Cependant, le point mort de la position est plus élevé ce qui augmente la probabilité de réussite.

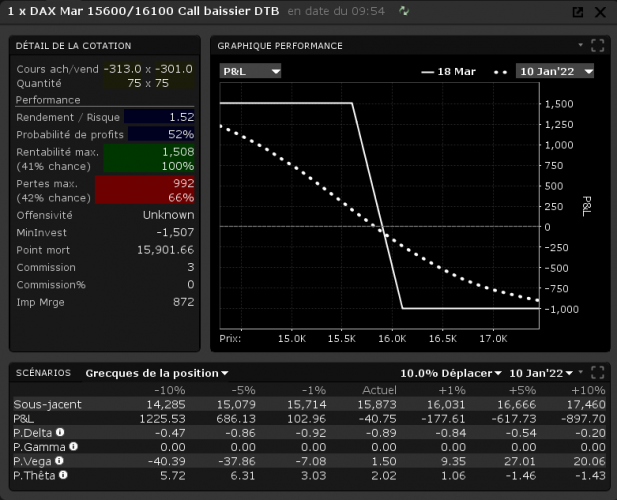

Dans le 2nd scénario (15 600/16 100), nous avons au contraire, diminuer le strike relatif à la vente de l’option Call (15 600 vs 15 800).

Nous pouvons observer une hausse du profil rendement/risque (1.52) par rapport à la stratégie initiale. Toutefois, le seuil de rentabilité dans cette simulation est plus bas, ce qui fait baisser la marge de sécurité et donc la probabilité de valider le scénario.

Quelle exigence de marge pour un Bear Call spread ?

La vente d’une option Call seule a la caractéristique, si le cours ne cesse de progresser, de vous amener à subir une perte potentielle illimitée. Ce type de stratégie nécessite donc une forte exigence de marge de la part de votre intermédiaire.

Avec le Bear Call Spread, nous avons vu que même si le cours est amené à évoluer fortement à la hausse, votre perte est limitée. De ce fait, l’exigence de marge sur le trade sera limitée au montant de cette perte potentielle maximale.

Comment configurer un Bear Call spread ?

Si vous possédez un compte de trading chez le courtier FXFlat et que vous passez par la plateforme Trader Workstation, il vous suffit de vous diriger dans le module « Option strategy Lab ».

Dans l’onglet « trading », au-dessus de la chaîne d’options, une liste déroulante vous permet de choisir le type de combinaison souhaité. Une fois la stratégie Bear Call spread sélectionnée, il ne reste plus qu’à choisir le prix d’exercice de chaque option et vérifier le scénario en cliquant sur le bouton « profil ».

Lorsque le paramétrage est optimal, vous pouvez initier un ordre afin qu’il soit exécuté par la plateforme.

Conclusion

Le trading d’options s’adresse à des investisseurs et traders expérimentés. Pour cela, il est nécessaire de débuter avec un compte de démonstration (argent virtuel), comprendre le fonctionnement de ce type d’instrument et les conséquences de chaque stratégie.

Le Bear Call spread fait partie des combinaisons d’options les plus populaires. Cette méthode permet de limiter votre risque (perte potentielle maximale limitée) tout en gardant une marge de sécurité de sorte que vous êtes gagnant si le cours baisse, stagne ou monte légèrement.

Enfin, sachez que si vous cherchez à spéculer à la hausse, vous avez la possibilité d’employer la stratégie opposée, le Bull Call spread.

Spécialiste Finance & Bourse

Après une carrière de 8 ans au Ministère de l’économie et des Finances,, Guillaume Van iseghem décide de créer Le Trader du Dimanche en 2018 afin d’aider les investisseurs à décrypter les offres des brokers en ligne.

Alors qu’il place son argent en bourse depuis 2009, il décide de renforcer ses compétences et obtient la certification AMF en 2021 puis valide la formation de conseiller en investissements financiers en 2023.