Dernière mise à jour : 2 octobre 2023

Pour beaucoup de boursicoteurs ou de personnes extérieurs au monde de l’investissement en bourse, trader sur les marchés se résume à spéculer à la hausse ou à la baisse sur des produits financiers.

Pourtant, dans le cercle restreint des investisseurs en options, il existe une combinaison qui permet de gagner de l’argent lorsque le cours d’un actif sous-jacent stagne ou reste dans une zone plus ou moins proche de son prix actuel.

Dans cet article, vous allez découvrir en quoi consiste la stratégie « Iron Condor » et comment elle peut vous permettre de saisir des opportunités lorsque les marchés font du surplace.

Qu’est qu’un Iron Condor ?

Un Iron Condor (Condor de Fer en français en référence au Grand vautour originaire des Andes) est une combinaison de 4 options qui offre au trader la faculté de parier sur une stagnation du cours d’un actif sous-jacent au sein d’une fourchette de prix plus ou moins large.

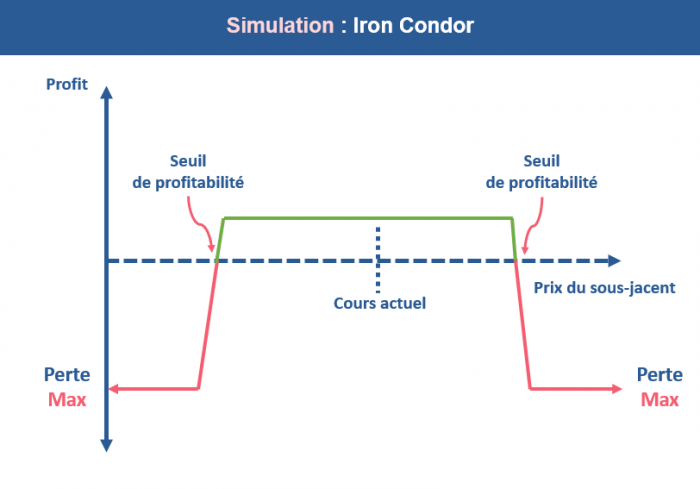

À la différence d’un long Butterfly qui permet d’atteindre un profit potentiel maximum élevé (sous la forme d’un pic) et une profitabilité du scénario sur une courte zone de prix, l’Iron Condor, quant à lui, propose un gain potentiel maximum plus faible mais avec une plage de prix beaucoup plus importante et homogène.

En contrepartie d’un rapport rendement/risque très faible (généralement inférieur à 0.25), l’objectif est donc d’obtenir un taux de profitabilité substantiel (une probabilité de réussite d’au moins 70%-75%) à l’expiration des options. L’idée est donc de gagner petit mais en prenant le moins de risque possible.

Enfin, vous bénéficiez d’un Thêta positif car la perte de « la valeur temps » est plus important sur vos ventes d’options que sur vos achats d’options.

Comment configurer un Iron Condor ?

La stratégie d’un Iron Condor repose sur la combinaison d’un Bear Call spread et d’un Bear Put spread. Le tout, sur une même échéance et en dehors de la monnaie.

L’avantage de cette association d’options, c’est qu’elle permet de poser une limite à la perte potentielle maximale, même si elle peut paraître élevée par rapport profit maximum théorique du trade.

Un exemple pratique

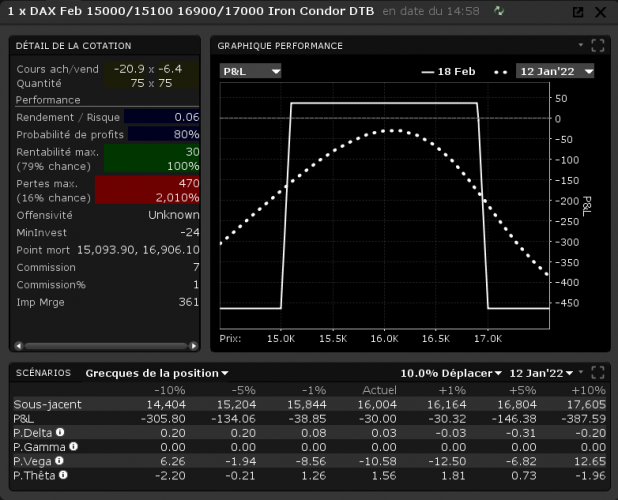

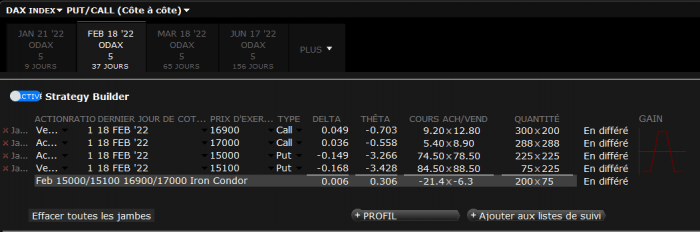

Sur la journée du 12 janvier 2022, le Dax a atteint en fin d’après-midi les 16 027 points. Afin de former l’Iron Condor, vous décidez de choisir l’échéance du 18 février 2022 (37 jours) sur la plateforme Trader Workstation.

Après analyse de la chaîne d’options, vous formez les 4 jambes de votre Iron Condor qui consiste à :

- Vendre une option Call dont le strike est de 16 900 points et la prime de 9.20 points.

- Acheter une option Call dont le strike est de 17 000 points et la prime de 8.90 points.

- Acheter une option Put dont le strike est de 15 000 points et la prime de 78.50 points.

- Vendre une option Put dont le strike est de 15 100 points et la prime de 84.50 points.

Avec cette configuration, vous obtenez une stratégie où le point mort à l’échéance est constitué de deux bornes fixées à 15 093 points et 16 906 points. Un écart important par rapport au cours actuel qui est de 16 027 points.

Avec ce scénario, vous restez gagnant tant que la baisse de l’indice reste limitée à -5.82% et la hausse à +5.48% avec un gain potentiel maximum de 30€ sur la quasi-totalité du spectre.

Pour obtenir ce montant, vous devez calculer l’écart entre les deux primes perçues et les deux primes versées :

Gain potentiel maximum = ((9.20 + 84.50) x 5) – ((8.90 + 78.50) x 5)

Gain potentiel maximum = 468.50 – 437

Gain potentiel maximum = 31.50€

Il existe un petit décalage (31.50€ vs 30€) en raison du délai pour prendre les captures d’écrans.

En revanche, en-dessous de 15 093 points ou au-dessus de 16 906 points, le trade est perdant. La perte potentielle maximale s’élève à 470€, soit plus de 15x plus que le gain potentiel maximum.

Comme nous l’avions indiqué dans la définition d’un Iron Condor, l’avantage de cette combinaison d’option réside dans sa capacité à délivrer un taux de réussite très élevée. Ici, la simulation mentionne une probabilité de 80 %.

Retenez que plus vous écartez les deux paires de jambes de votre combinaison, plus vous augmentez la zone de gains (et donc le taux de réussite) mais vous diminuez le profil rendement/risque.

Dans quels cas faut-il éviter d’utiliser un Iron Condor ?

L’Iron Condor est une méthode très populaire sur les options et de nombreux spéculateurs l’utilisent pour aller grapiller de la performance dans un marché atone.

Pour autant, il existe quelques cas où ce type de plan n’est pas adapté :

- Lorsque la volatilité sur le sous-jacent est naturellement importante. En effet, certaines classes d’actifs sont plus sensibles que d’autres en raison des volumes traitées sur la valeur.

- Lorsqu’une information majeure est prévue (ou prévisible) et risque de faire décaler fortement le cours de l’actif. C’est le cas, par exemple, de la publication des résultats financiers d’une entreprise cotée ou des déclarations réalisées par les Banques Centrales pour les indices boursiers.

- Le versement de dividendes à venir sur une action.

Conclusion

Dans cet article, vous venez de voir que l’Iron Condor présente plusieurs avantages (probabilité de réussite élevée, zone de profitabilité étendue, perte maximum connu à l’avance) mais aussi quelques inconvénients (perte maximale élevée, marge élevée pour initier et maintenir la position).

Enfin, retenez que vous avez la faculté d’adapter le prix d’exercice de chaque option afin de personnaliser votre point mort. L’objectif étant d’ajuster le curseur en fonction de votre anticipation et votre aversion au risque.

N’hésitez pas à tester vos stratégie via un compte de démo de trading gratuit parmi notre sélection des meilleurs courtiers options si vous n’êtes pas encore à l’aise avec ce type de combinaison.

Spécialiste Finance & Bourse

Après une carrière de 8 ans au Ministère de l’économie et des Finances,, Guillaume Van iseghem décide de créer Le Trader du Dimanche en 2018 afin d’aider les investisseurs à décrypter les offres des brokers en ligne.

Alors qu’il place son argent en bourse depuis 2009, il décide de renforcer ses compétences et obtient la certification AMF en 2021 puis valide la formation de conseiller en investissements financiers en 2023.