Dernière mise à jour : 2 octobre 2023

Le trading d’options rebute certains investisseurs car ils imaginent que l’achat ou la vente d’options les obligent à patienter jusqu’à l’expiration du contrat.

Dans cet article, vous allez découvrir qu’il est non seulement possible de solder une position sur une option avant la date d’expiration. Mais aussi qu’il existe certaines raisons de le faire.

Est-il possible de négocier une option après l’avoir acquise ?

Comme beaucoup de particuliers qui tradent sur les marchés financiers, vous avez l’habitude d’initier et déboucler vos positions quand vous le souhaitez pendant les horaires de cotations de l’actif sous-jacent (voir sur une plage horaire étendue sur les CFD ou les Turbo24).

Depuis que j’ai commencé à vous parler des options sur le blog, j’ai systématiquement utilisé un scénario dans lequel l’investisseur achète ou vend une option et la garde jusqu’à son expiration. Comme si initier une position sur une option figeait la situation jusqu’à la date fatidique.

L’objectif était, bien entendu, d’assimiler les différentes stratégies de base sur options ainsi que ses conséquences avant d’aller plus loin.

Pourtant, vous devez savoir qu’au-delà de la fonction d’assurance ou d’assureur qu’elle confère, une option peut être négociée à tout moment pendant les horaires de cotation du produit.

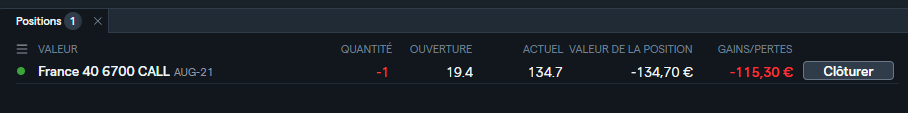

Exemple d’une position ouverte sur une option avec une moins-value latente

Il est donc désormais temps de vous dévoiler les raisons qui peuvent amener un trader d’options à se séparer d’une option avant l’échéance.

Se séparer d’une option suite à une erreur

En rédigeant l’article qui décrit l’achat d’une option Call il y a quelques jours, j’initiais une position sur la plateforme de trading IG afin de pouvoir réaliser des captures d’écran. L’idée étant de vous procurer un complément visuel à mes explications.

Toutefois, alors que je pensais être sur un compte de démonstration, je me suis rendu compte qu’en réalité, je venais d’acheter un Call sur le Dax via mon compte réel. Heureusement, la taille de ma position ne s’élevait qu’à 1 contrat à 1€/point. Pour autant, je ne souhaitais pas garder cette position.

J’ai donc été dans le panneau listant mes positions en cours et j’ai cliqué sur le bouton « clôturer la position ».

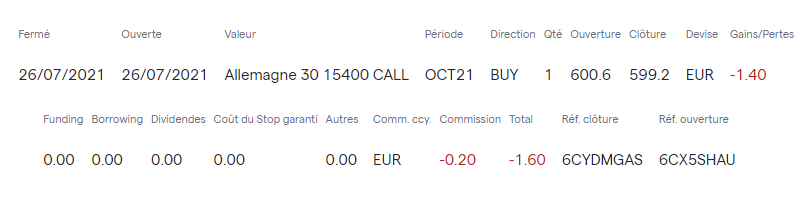

Le détail de l’option clôturée

Afin d’en faire une synthèse, voici ce qu’il s’est passé :

J’ai acheté une option Call sur le Dax dont le prix d’exercice était de 15 400 points à échéance d’octobre 2021. La prime était à 600.60 points lors de la transaction.

Pour info, je me retrouvais donc à spéculer sur la hausse de l’indice Dax. Et en gardant cette position sèche (pas dans un objectif de couverture d’une autre position), il fallait donc que le Dax soit au-dessus de 16 000.60 points (strike + prime) le 15 octobre 2021.

Quelques minutes après avoir ouvert cette position, je l’ai clôturé avec une petite perte de 1.40€.

Résultat du trade effectué par erreur sur une option Call Dax

En détail :

- J’ai payé le montant de la prime pour acquérir l’option Call. J’ai donc déboursé 600.60€ (car un contrat vaut 1€/point).

- IG ponctionne une commission de 0.10€ par contrat et par transaction. Au total, j’ai donc été débité de 0.20€ (aller/retour)

- Le spread était de 5 points sur l’option. Si je l’avais vendu immédiatement après l’avoir acheté, j’aurais du supporter un coût de 5€ car le cours de vente était à 595.60 points. Sauf que le cours du Dax est monté un peu pendant les quelques minutes qui ont précédé ma vente ce qui a mécaniquement fait grimper le cours de l’option. Finalement j’ai pu solder ma position à 599.20 points, soit une perte de 1.40€ (600.60 – 599.20).

Cette opération malencontreuse s’est donc terminée avec une perte de 1.60€. En effet, le fait de déboucler la position avant son expiration a entraîné le remboursement de la prime que j’avais versé au départ.

Se séparer d’une option quand la marge devient critique

Lorsqu’un trader décide de spéculer en vendant une option à nu (Call ou Put) et que le sous-jacent se dirige dans le sens opposé, ce dernier peut se retrouver dans une situation difficile à tenir en raison d’une marge insuffisante.

En effet, contrairement à l’achat d’options dont la perte est limitée au montant de la prime, lorsque vous vendez une option, la perte potentielle maximale est illimitée. Dans le cadre d’une vente d’option, vous devez donc garder une marge de couverture suffisante pour couvrir vos potentielles pertes en permanence.

Par exemple :

Le cours de l’indice CAC 40 est à 6 850 points le 23/07/2021 en séance. Vous décidez de vendre trois contrats (1€/ point l’unité) d’une option Call avec un prix d’exercice à 6 700 points et une prime à 58 points. L’échéance de l’option est 17 septembre 2021.

Votre prix de revient est donc fixé à 6 758 points (strike + prime) et vous pariez sur le scénario d’un CAC 40 qui va rester en-dessous de ce seuil à l’échéance.

Entre-temps, l’indice parisien continue sa progression et passe à 6 850 points quelques jours plus tard. Le prix de l’option est passé à 214 points ce qui engendre une moins-value latente de 468€.

Vous disposez d’un capital de 1 000€ sur votre compte de trading. Même si vous êtes confiant concernant votre scénario, vous avez peur que le CAC 40 continue à progresser momentanément, ce qui engendrerait une clôture de votre position suite à une marge de couverture insuffisante. Vous ne souhaitais pas prendre plus de risque et préférez clôturer votre position en pertes.

Se séparer d’une option quand la plus-value latente est proche du maximum

Le dernier argument qui peut amener un trader à se séparer d’une option, c’est quand il constate que sa plus-value latente est satisfaisante alors que l’échéance est encore éloignée.

En effet, l’investisseur peut dans ce cas préférer assurer son gain plutôt que de prendre le risque que son scénario tourne mal par la suite.

Par exemple, en août 2021, j’ai vendu 6 contrats (1€/point) d’une option Call dont le prix d’exercice est de 6 900 points sur l’indice CAC 40. La prime étant de 26.8 points. Mon gain maximum potentiel est donc de 160.80€.

Mes positions en cours sur la plateforme d’options IG

Actuellement (30/08/2021), ma plus-value latente sur ce trade est de 131.70€ alors que l’échéance est dans 3 semaines (17 septembre). Il peut donc être intéressante de me séparer de cette option.

Conclusion

Les investisseurs qui placent leurs capitaux sur les options n’ont pas vraiment d’intérêts à se séparer de leurs contrats avant l’échéance.

Cependant, il existe certains cas pour lesquels cette action semble logique. C’est ce que nous venons de voir lorsqu’un trader fait l’acquisition d’une option par erreur. Mais aussi quand il vend une option et que sa marge est mise à mal car le cours du sous-jacent se dirige dans le sens opposé à celui qu’il anticipe.

Spécialiste Finance & Bourse

Après une carrière de 8 ans au Ministère de l’économie et des Finances,, Guillaume Van iseghem décide de créer Le Trader du Dimanche en 2018 afin d’aider les investisseurs à décrypter les offres des brokers en ligne.

Alors qu’il place son argent en bourse depuis 2009, il décide de renforcer ses compétences et obtient la certification AMF en 2021 puis valide la formation de conseiller en investissements financiers en 2023.