Dernière mise à jour : 14 octobre 2023

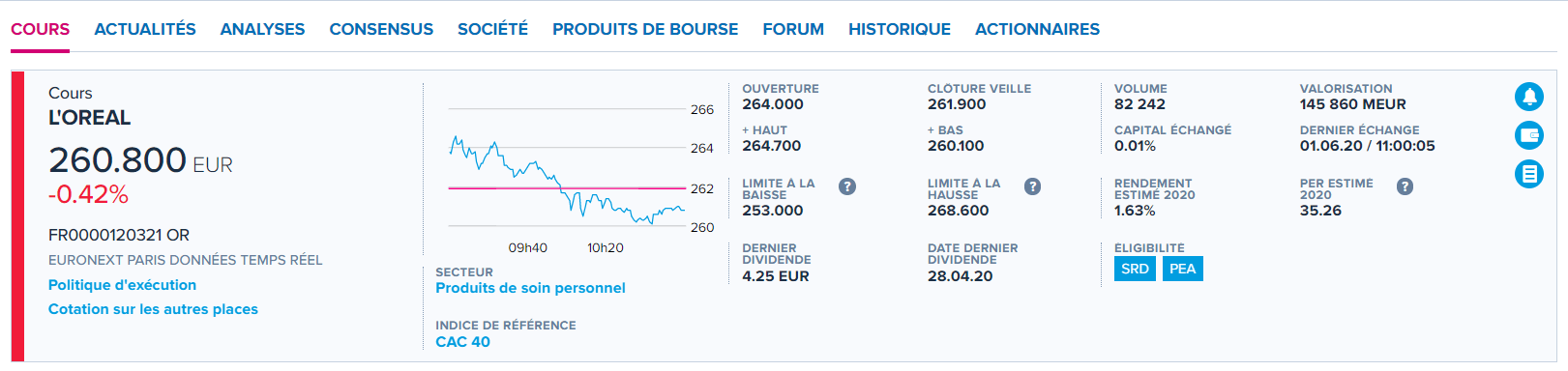

Déchiffrer les informations concernant une action cotée en bourse n’est pas une mince affaire pour un investisseur qui n’a encore jamais placer son argent sur des valeurs mobilières en bourse. Code ISIN, capitalisation boursière, volume, capital échangé ou encore son compartiment sur Euronext Paris.

Tous ces renseignements, disponibles sur la plateforme de trading de votre intermédiaire financier ( et la plupart des sites boursiers ) vous permettent de connaître parfaitement la situation d’une action et réfléchir à l’opportunité d’acheter ou vendre cet actif financier.

Dans cet article, découvrez comment décrypter les caractéristiques d’une action 🔥 et comprendre les rouages qui se cachent derrière le fonctionnement d’une action.

🔎 La carte d’identité d’une action

Avec un peu moins de 400 sociétés cotées à la bourse de Paris, Euronext a mis en place trois méthodes pour identifier une action et éviter de se tromper :

- Le nom de la société 🚩. C’est le moyen par défaut qu’emploient la plupart des néophytes lorsqu’ils effectuent une recherche d’actions cotées sur les principaux sites de bourse.

- Le code court 🚩. Un peu plus précis, ce code composé de deux à quatre lettres permet d’accéder plus rapidement à une action et permet d’éviter les homonymes.

- Le code mnémonique 🚩. C’est l’équivalent d’un code barre unique qui permet d’identifier une action, sans erreur possible. Ce dernier est composé de deux lettres qui désignent le pays d’appartenance suivi de dix chiffres.

Ces trois codes réunit permettent de dresser la carte d’identité d’une action. Tu peux également retrouver toutes ces informations sur le site d’Euronext en utilisant les filtres.

👉 La capitalisation boursière de l’action

Lorsqu’une société est cotée en bourse, sa valeur est dépendante du prix de l’action et c’est ce que l’on appelle la « capitalisation boursière ». Bien entendu, cette valeur n’est autre qu’une estimation réalisée par le marché de la valeur réelle de l’entreprise à la lumière de la publication de ses résultats financiers et des interprétations des opérateurs concernant ses perspectives.

Il faut donc bien distinguer la différence entre les deux :

- Valeur réelle de l’entreprise 🚩 : il s’agit de tout ce que possède l’entreprise ( trésorerie, brevets, participations dans d’autres sociétés, immobilier… )

- Capitalisation boursière 🚩 : le prix auquel le marché estime la valeur de l’entreprise. Ce prix pouvant être inférieur ou supérieur à la valeur réelle de la société.

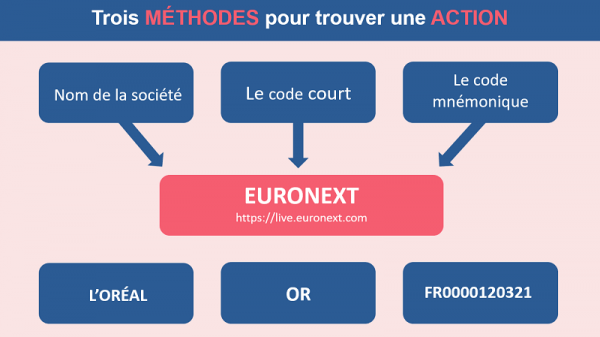

La formule pour calculer la capitalisation boursière est la suivante :

Capitalisation boursière = Nombre d’actions en circulation x prix de l’action.

Si on prends l’exemple de la société L’Oréal cotée au CAC40 à la bourse de Paris, on peut voir, dans le bilan 2019 ( dernier bilan disponible au moment d’écrire cet article le 01/06/2020 ), que le capital social de l’entreprise est composé de 558 117 205 actions.

A cette même date, le prix de l’action est de 260.80€.

Capitalisation boursière = 558 117 205 actions x 260.80€

Capitalisation boursière = 145 556 967 064€

Capitalisation boursière = 145.56 milliards d’euros

Le résultat est approximativement identique à celui affiché sur Boursorama ( 145.86 milliards d’euros ) dans la mesure où des actions ont pu être mises en circulation durant la période entre le 01/01/2020 et le 01/06/2020.

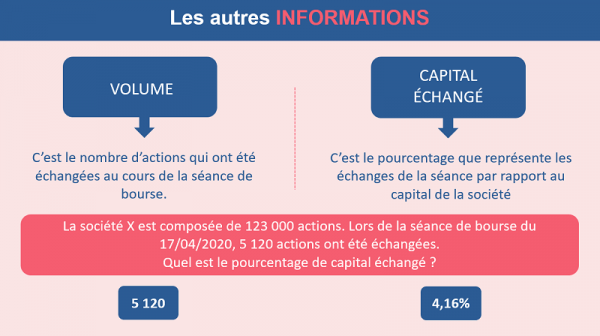

👉 Le volume et le capital échangé sur l’action

Lors de chaque séance boursière, un nombre important d’échanges ont lieu entre les différents opérateurs. Que ce soit des particuliers, des sociétés d’investissements, des fonds spéculatifs ou encore des robots de trading haute-fréquence, la rotation du capital est un élément parmi d’autres que les investisseurs utilisent pour comprendre la dynamique d’une action 💡.

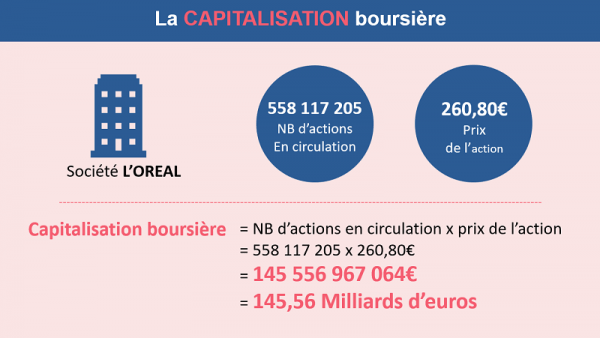

Le volume représente donc le nombre d’actions échangées pendant une même séance de bourse.

En parallèle, une autre information permet de mesurer l’importance de ce chiffre, c’est le pourcentage de capital échangé ✅. En effet, le volume a lui seul n’est pas très important dans la mesure ou très peu d’investisseurs connaissent le nombre d’actions qui composent le capital d’une société.

Afin de rendre l’analyse pertinente, les courtiers et brokers en ligne mettent en avant le pourcentage que représentent ces transactions au sein d’une séance de bourse par rapport au nombre total d’actions en circulation.

Pour l’obtenir, il suffit de faire le calcul suivant :

Capital échangé = nombre de titres échangés / nombre total de titres en circulation

👉 Le rendement du dividende versé par la société cotée

Une société qui réalise des bénéfices redistribue généralement une partie de son trésor de guerre à ses actionnaires. C’est également une manière, pour l’entreprise de fidéliser les propriétaires de son capital, afin qu’il puisse bénéficier, chaque année d’une rente si les résultats sont au rendez-vous.

Cette rémunération prend la forme de dividendes. Il s’agit d’un montant par action qui est voté lors de l’assemblée générale des actionnaires, au même moment que la validation des comptes ( seuls les actionnaires disposent d’un droit de vote ).

Une fois le montant du dividende par action connu, deux calculs permettent à l’investisseur de connaître le rendement du dividende selon sa situation :

- Si l’investisseur ne possède pas d’action de la société ❌, il peut être amené à réfléchir à l’intérêt de placer une partie de son épargne sur le titre. Afin de connaître le rendement du dividende à l’instant T, il va faire l’opération suivante :

Rendement du dividende = dividende par action / cours de l’action

- Si l’investisseur est déjà actionnaire de l’entreprise ✅ et qu’il veut savoir ce que représente le dividende proposé en AG par rapport au cours où il a acquis ses propres titres :

Rendement du dividende = dividende par action / Prix de revient unitaire sur sa position ( frais de courtage inclus )

👉 Le PER (Price Earning Ratio) de la société

Un trader est régulièrement à la recherche d’anomalies ( temporaires ) sur les marchés. Parmi ces failles dans la loi de l’offre et de la demande, il arrive que certaines actions soient sous-valorisées par les investisseurs sans qu’il n’y ait de véritables raisons à cela.

Pour tenter d’investir en bourse et dénicher ce type d’opportunités, certains intervenants utilisent le PER, un ratio économique qui fait partie de la panoplie des outils indispensables sur les marchés financiers.

Ce dernier a pour objectif de calculer le rapport entre le bénéfice net par action que génère l’entreprise par rapport à son cours de bourse 💡. Pour faire simple, il cherche à savoir combien de fois est valorisée la société en comparaison de son bénéfice annuel.

Le calcul est simple :

PER = bénéfice net par action / prix de l’action

Une fois le résultat obtenu, il suffit de le comparer avec les autres sociétés du même secteur d’activité afin de trouver une action dont l’évolution sous-performe par rapports à ses concurrents.

👉 Le compartiment dans lequel l’action est cotée

Chaque société qui voit ses actions introduites à la bourse de Paris se voit attribuée un compartiment. Ce dernier permet de classer la cote en plusieurs catégories et selon plusieurs critères.

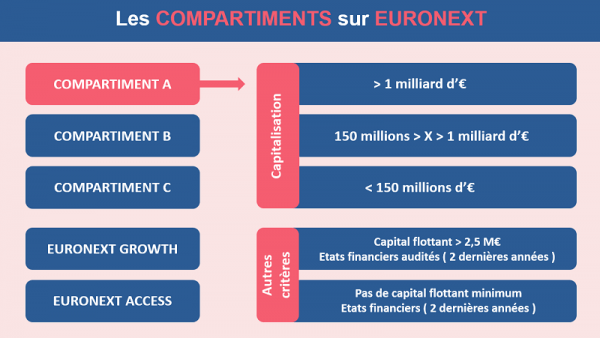

Les compartiments A, B et C se différencient selon le critère lié à la capitalisation boursière.

Les grandes sociétés ( exemple : Total, BNP paribas, LVMH… ) qui possèdent une valorisation dépassant le milliard d’euros sont dans le compartiment A, tandis que celles comprises entre 150 millions et 1 milliard se voient attribuées le compartiment B. Enfin, les sociétés de moins grandes envergures dont la capitalisation ne dépasse pas les 150 millions d’euros sont classées dans le compartiment C.

Deux autres compartiments, Euronext Growth et Access, sont quant à eux réservés à des entreprises de plus petites tailles et dont l’accès est facilité ( plus faible liquidité, moins de transparence… ).

Dans notre exemple, la société l’Oréal a une capitalisation boursière d’environ 145 milliards d’euros. Elle est donc cotée sur le compartiment A d’Euronext Paris.

🎯 Conclusion

Comprendre les informations listées sur la fiche valeur d’une action 🔎 est indispensable pour un trader qui souhaite investir une partie de son argent sur les marchés boursiers.

Ces données représentent une synthèse des éléments à connaître sur la cotation d’une action avant même de chercher à acheter des titres de la société. Pour cela, il ne faut pas hésiter à prendre votre temps et à utiliser les formules vues plus haut dans l’article afin de vous exercer à analyser une action.

Vous serez ensuite capable d’analyser rapidement le cours d’une action chez l’ensemble des courtiers et avoir une vision globale de celle-ci.

Spécialiste Finance & Bourse

Après une carrière de 8 ans au Ministère de l’économie et des Finances,, Guillaume Van iseghem décide de créer Le Trader du Dimanche en 2018 afin d’aider les investisseurs à décrypter les offres des brokers en ligne.

Alors qu’il place son argent en bourse depuis 2009, il décide de renforcer ses compétences et obtient la certification AMF en 2021 puis valide la formation de conseiller en investissements financiers en 2023.