Dernière mise à jour : 19 janvier 2023

L’investissement sur les options est très peu répandu chez les investisseurs particuliers français. Considéré comme complexe, nombreux sont ceux qui restent à l’écart d’un produit qui possède pourtant de nombreux avantages.

Dans cet article, je vous propose de tester vos connaissances sur les options à travers 10 questions à choix multiples.

Si vous avez bien lu et assimiler les informations que j’ai partagé sur la page dédiée aux options, vous devriez survoler cette épreuve sans difficultés. Si ce n’est pas le cas, je vous invite à approfondir les bases et retenter l’expérience par la suite.

Quiz : 10 questions sur les options

Questions n°1 et n°2

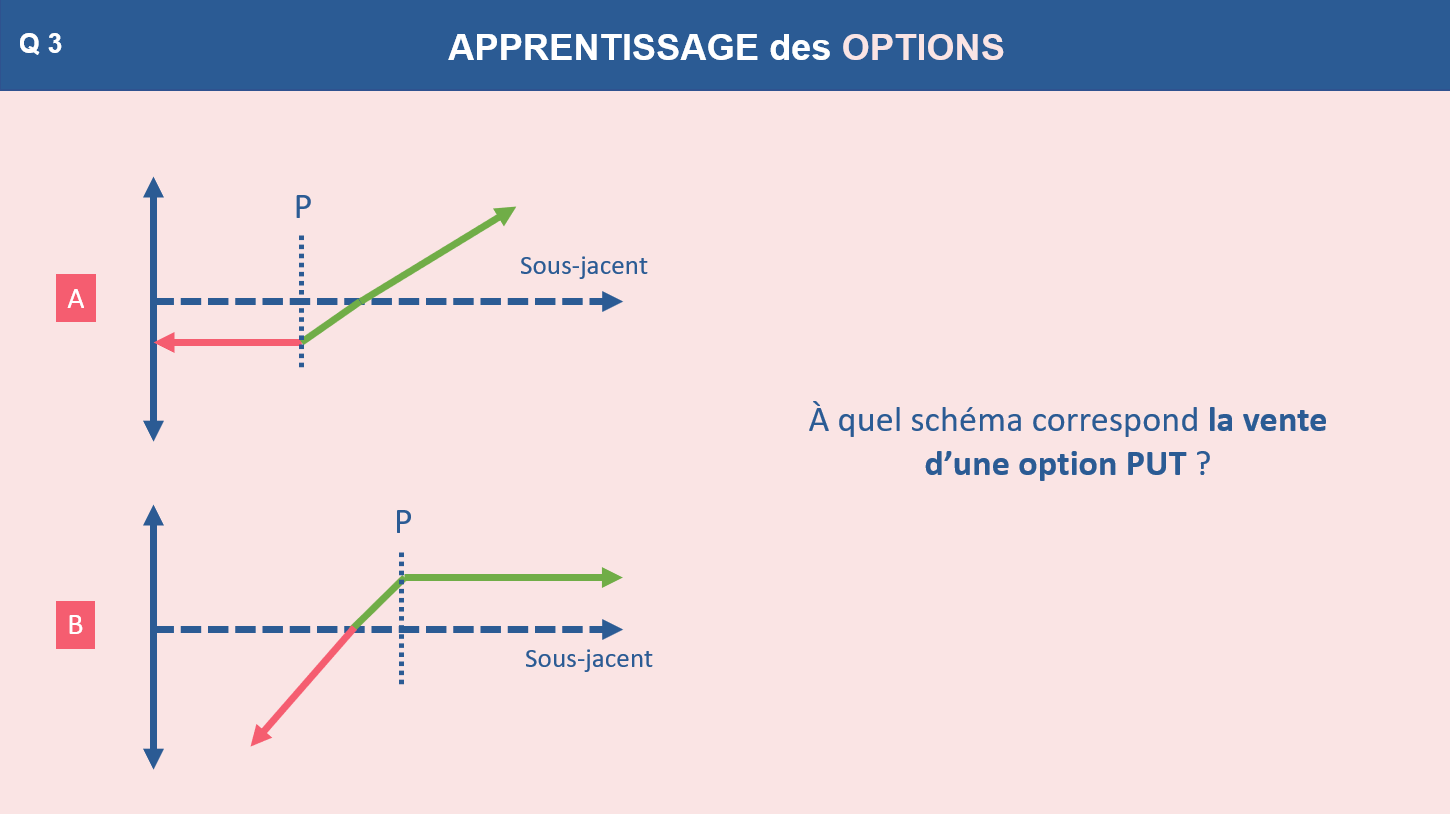

Question n°3

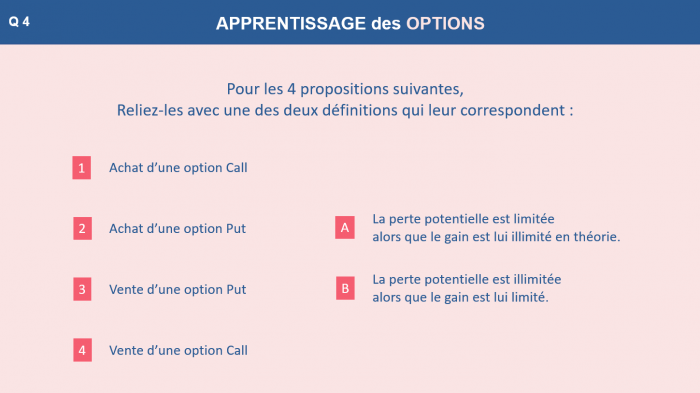

Question n°4

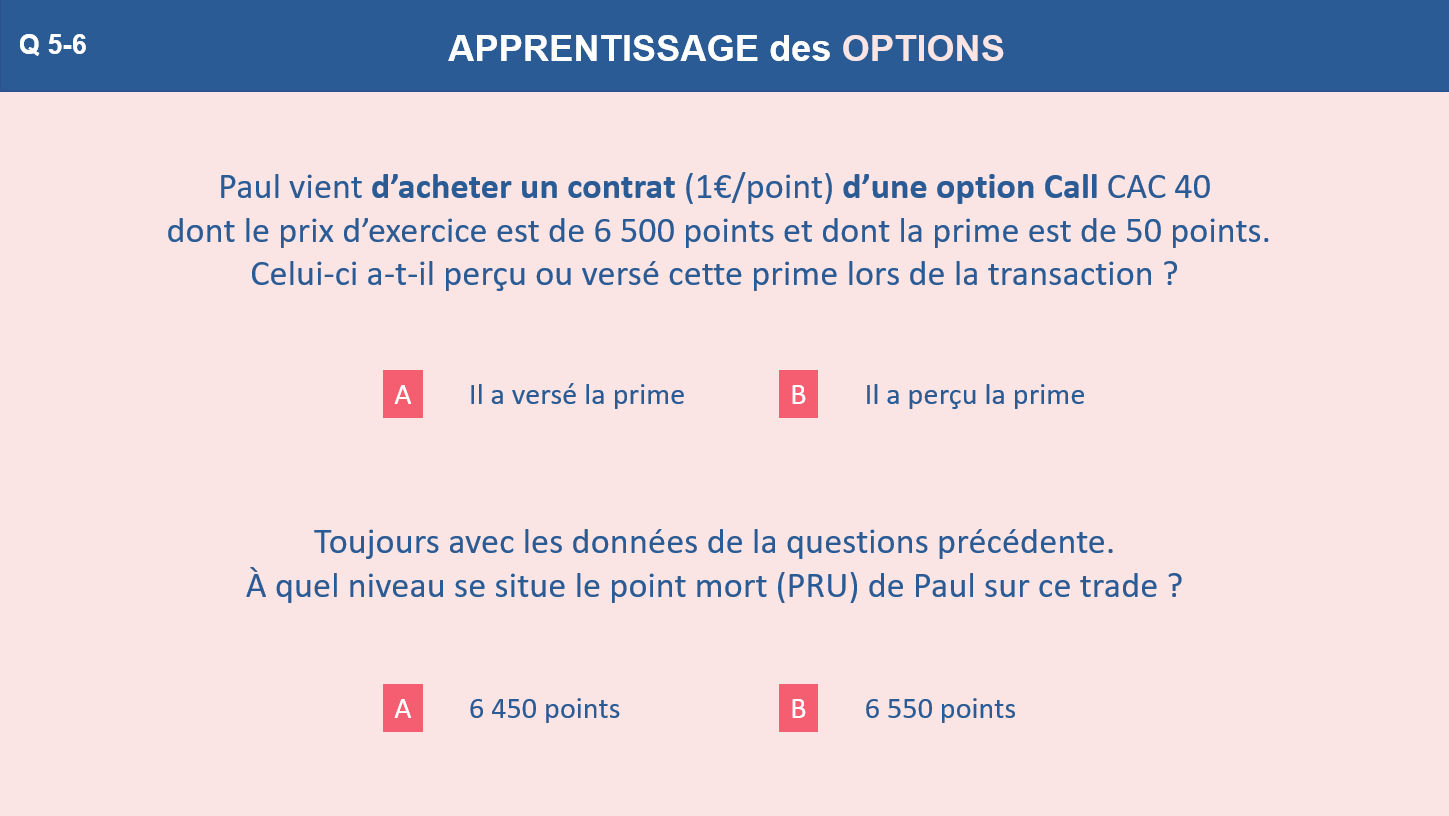

Questions n°5 et n°6

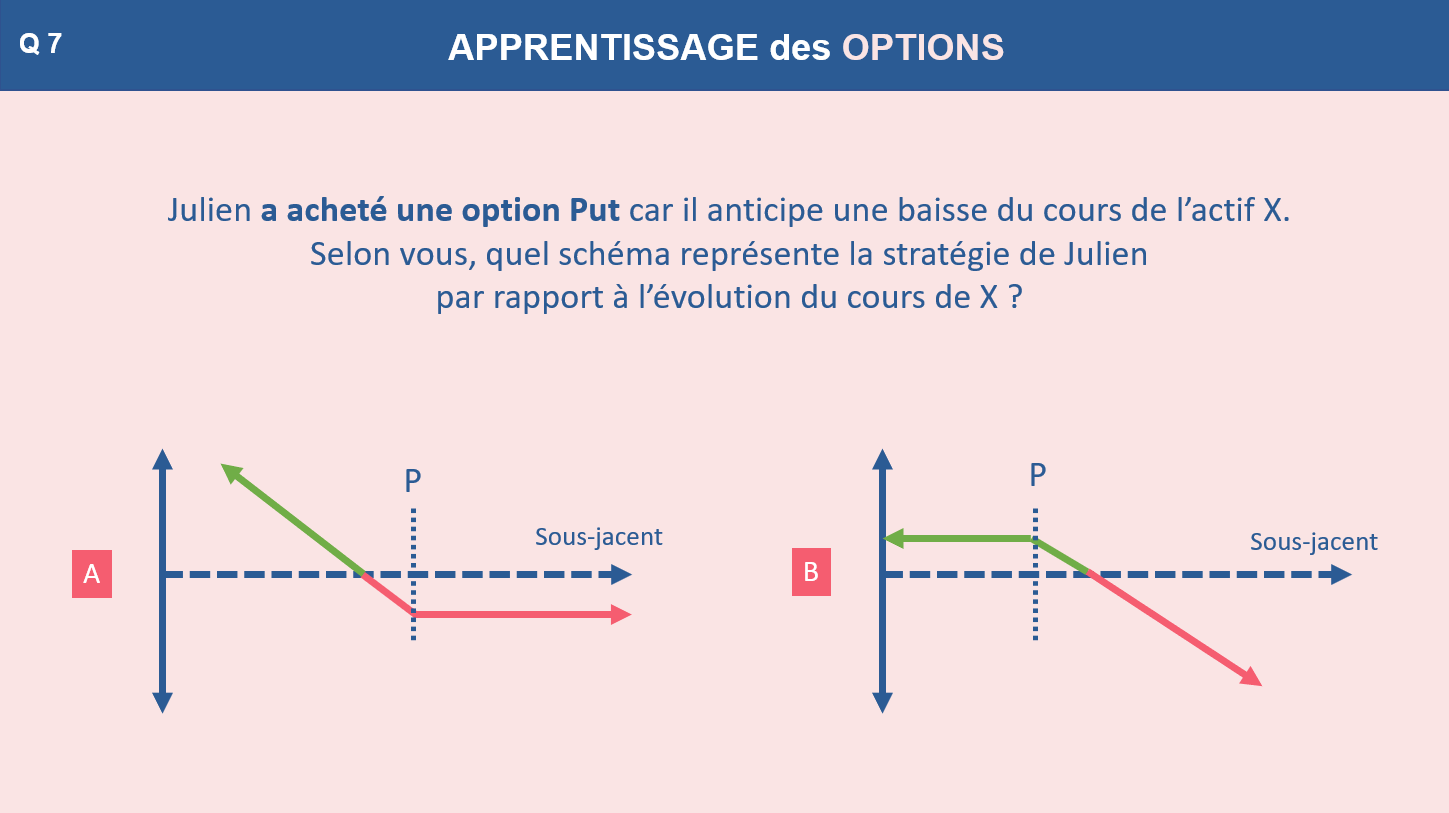

Question n°7

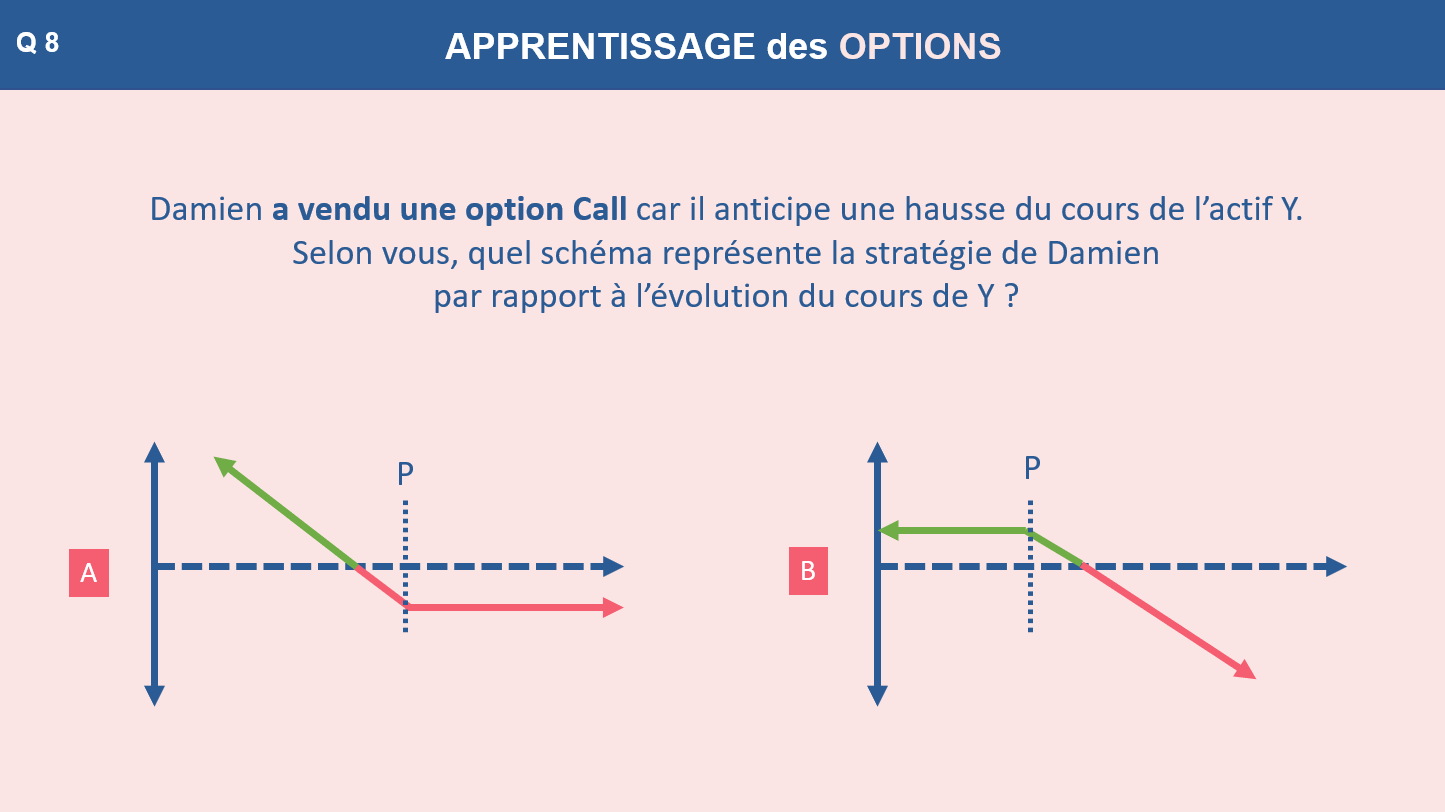

Question n°8

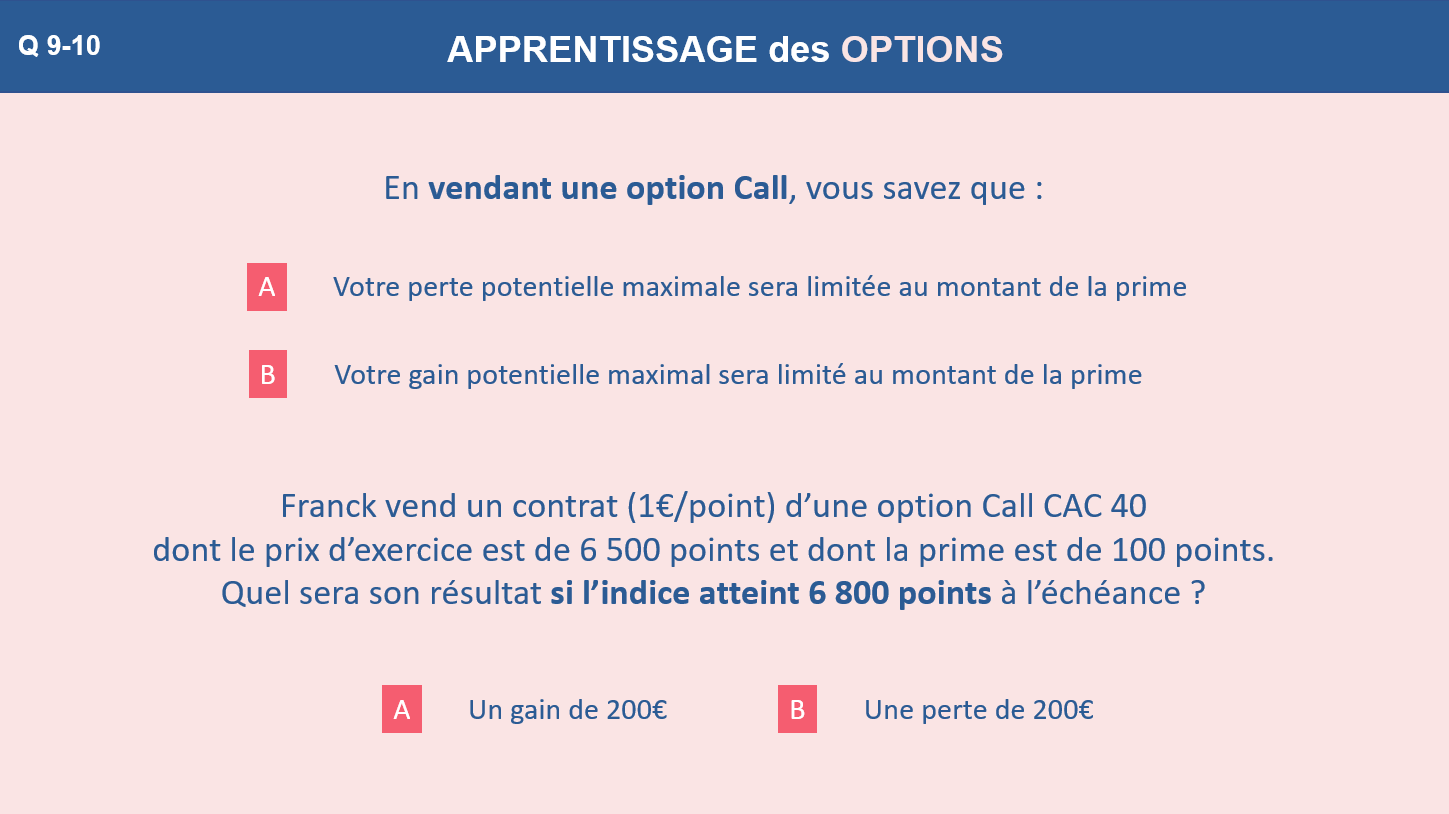

Questions n°9 et n°10

Quiz : les réponses détaillées

Question 1 : Réponse A

Trader les options n’entraine aucune frais de financement (swap) sur les positions que vous détenez d’un jour sur l’autre. Il est donc possible de spéculer ou couvrir une position sur un autre instrument avec les options en spéculant à la baisse comme à la hausse sur un actif sous-jacent, tout en bénéficiant de l’effet levier et sans subir de frais quotidiens.

Un avantage indéniable comparé au système de règlement différé (SRD) ou aux CFD qui applique ce type de frais.

Question 2 : Réponse A

Bien qu’elle possède une date d’échéance, une option peut être négociée jusqu’à sa date d’échéance.

Vous avez donc la faculté de vous séparer d’une option à tout moment si vous souhaitez empocher votre gain immédiatement ou si vous considérez que votre scénario tourne court.

Votre résultat dépendra des variations enregistrées par le sous-jacent depuis que vous avez fait l’acquisition de l’option mais aussi de la valeur temps.

Question 3 : Réponse B

Pour identifier plus facilement le schéma qui correspond à la situation, il faut se souvenir que la vente d’option, qu’il s’agisse de Call ou de Put, entraîne un gain potentiel limité et une perte potentielle maximale illimitée.

À la lecture des deux, seul le schéma B correspond à cette définition.

D’autre part, vendre une option Put revient à adopter une stratégie haussière sur un actif sous-jacent ce qui est effectivement le cas dans ce même schéma. Il s’agit donc bien de la réponse B.

Question 4 : 1A - 2A - 3B -4B

Les réponses à cette question sont relativement simples à identifier quand on a compris le principe expliqué dans la question précédente.

En effet, l’achat d’options entraîne une perte potentielle maximale limitée au montant de la prime. La vente d’options, au contraire, implique un risque de pertes illimité.

Les deux premières propositions (achat de Call et de Put) correspondent donc à la définition n°1 alors que les deux dernières (vente de Call et de Put) correspondent à la n°2.

Question 5 : Réponse A

Là encore, lorsque vous tradez les options, vous devez savoir dans quel cas la prime est versée ou perçue :

- Lorsque vous achetez une option, vous devez verser le montant de la prime lors de la transaction. Ce montant représente votre risque maximum. En contrepartie, vous partez avec un désavantage car vous devez rattraper le montant de cette prime pour être Flat sur votre position.

- Lorsque vous vendez une option, vous recevez le montant de la prime. Vous connaissez donc le gain potentiel maximale sur votre trade (alors que la perte potentielle est illimitée). en contrepartie, vous partez avec un avantage sur le marché.

La réponse A est donc correcte. En achetant une option Call, Paul devra verser le montant de la prime (50€) lorsque son ordre sera exécuté.

Question 6 : Réponse B

Paul a choisi de se lancer dans l’achat d’une option Call. Sa stratégie consiste donc à anticiper une hausse de l’actif sous-jacent qu’il trade à nu ou dans une optique de couverte d’une position qu’il possède déjà sur un autre instrument.

Comme je l’ai indiqué dans la réponse précédente, dans le cas d’un achat d’option, la prime est versée lors de la transaction. Vous partez avec un désavantage sur le marché.

Dans ces conditions, pour trouver le prix de revient de Paul sur ce trade, il faut ajouter le montant de la prime à celui du prix d’exercice. Celui-ci est donc de 6 550 points (6 500 + 50).

Question 7 : Réponse A

Acheter une option Put, c’est faire le choix de limiter le montant de la perte potentielle maximale au montant de la prime (alors que le gain est lui illimité en théorie).

Le schéma A représente donc bien la stratégie de Julien par rapport à l’évolution de l’actif sous-jacent X.

Question 8 : Réponse B

À l’opposé de la question 7, ici, Damien vient de vendre une option Call. Il anticipe une baisse du cours de l’actif Y.

En vendant une option Call, il accepte le risque de perdre un montant potentiellement illimité en contrepartie d’un gain qui est lui limité (il part avec un avantage sur le marché).

Le schéma qui correspond à la stratégie de Damien est donc le B.

Question 9 : Réponse B

Si vous avez réussi à répondre correctement aux questions précédentes, celle-ci est une formalité.

En effet, les questions précédentes avaient pour objectif de vous faire comprendre que la vente d’options est plus dangereuse que l’achat d’options en raison du risque de pertes qui est potentiellement illimité.

En vendant une option Call, c’est donc votre gain qui est limité et non la perte. La bonne réponse est donc la B.

Question 10 : Réponse B

Sur une vente d’options, le prix de revient (PRU) se calcul en additionnant le montant de la prime à celui du prix d’exercice. Dans le cas présent, le PRU de Franck est de 6 600 points (6 500 + 100).

D’autre part, il faut rappeler que vendre une option call revient à anticiper une baisse de l’actif sous-jacent.

Si le cours de l’actif dépasse 6 600 points, Franck sera donc en pertes à l’échéance de l’option. Le montant de cette perte sera de 200€ :

Résultat = ((6 500 – 6 800) x 1 contrat à 1€ le point) + 100

Résultat = – 300 + 100

Résultat = -200

Ce qu'il faut retenir de ce Quiz

Si vous avez réussi à obtenir 9 bonne réponses (ou plus) à ce quiz, c’est que vous avez assimilé les bases de l’investissement sur les options. Vous êtes en bonne voie pour aller plus loin sur le sujet.

En revanche, si votre score est inférieur à 9, il serait opportun de continuer à étudier le fonctionnement des options à travers les différents contenus accessibles sur le site et parfaire votre formation sur ce type de produit.

Vous avez la possibilité de mettre en pratique vos connaissances via un compte de démonstration sur la plateforme IG.

Spécialiste Finance & Bourse

Après une carrière de 8 ans au Ministère de l’économie et des Finances,, Guillaume Van iseghem décide de créer Le Trader du Dimanche en 2018 afin d’aider les investisseurs à décrypter les offres des brokers en ligne.

Alors qu’il place son argent en bourse depuis 2009, il décide de renforcer ses compétences et obtient la certification AMF en 2021 puis valide la formation de conseiller en investissements financiers en 2023.